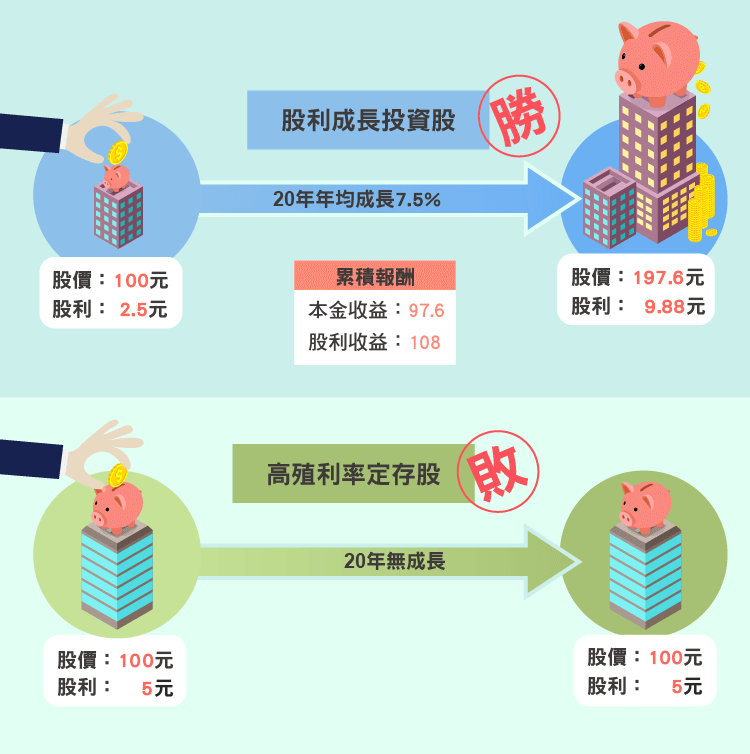

每跟朋友聊到股利成長投資時,總會有人直接就聯想到買高殖利率的股票長期持有,並再投資的存股概念,例如買一些 REITs 或電信、電力等基礎建設的公司。但事實上,有非常大的差異,讓我們來看一下這差異有多大。

用 100 元買進一支每年配 5 元現金的電信股(殖利率 5%),配息率 80%,應該算不錯吧?經過 20 年,股利共配了 100 元。

另一個例子,用 100 元買進一支年配 2.5 元(殖利率 2.5%)的 DG 公司,配息率 40%,但股利成長率 7.5%,雖然一開始的股利只有電信股的一半,但經過 20 年,股利共配了 108 元,股利的部分居然小勝電信股,很讚吧!不過這是前菜小碟。

讓我們再看到本金增值的部分,電信股一樣維持 5% 殖利率的市價,所以股價仍是 100 元,再看到另一支 DG 公司,第一年配 2.5 元,每年成長 7.5%,第 20 年的配息為 9.88 元,若以一樣 2.5% 的殖利率反推,這家 DG 公司市價為 395.2 元,足足比電信公司高了 295.2%,這才是真正主菜!

太誇張嗎?那我們保守一點,經過 20 年,DG 公司成長已達極限,配息率高達 80~90%,所以市場給他的價格沒那麼好,用跟電信公司一樣的 5%殖利率回推,DG 公司的股價也有 197.6 元。

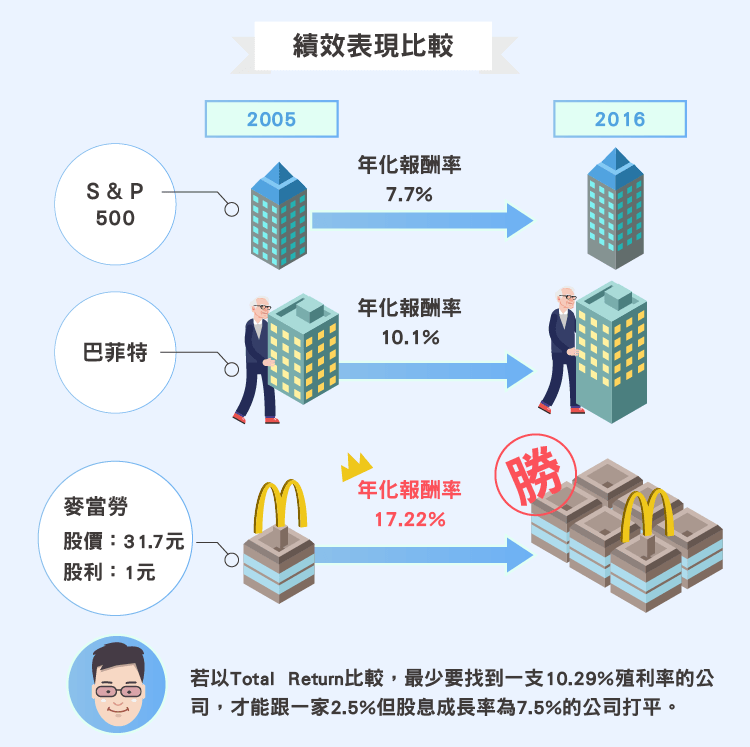

若以 Total Return 比較,最少要找到一支 10.29% 殖利率的公司,才能跟一家 2.5% 但股息成長率為 7.5% 的公司打平。這還只是單利上的比較,若考慮再投資,差的就更多了。

用麥當勞(McDonald’s, MCD-US)(McDonald’s Co, MCD-US)來看,若在 2006 年以 31.7 元買進,當時股利 1 元,殖利率不到 3%,到 2015 年的 120.2 元,10 年股利為 23.68 元,加上資本利得,賺了 3.54 倍,年複合報酬率為 17.22%。同時期,波克夏(Berkshire Hathaway, BRK.A-US)的淨值成長率為 10.1%,績效狂勝巴菲特,而大盤為 7.7%,只是零頭。

我並沒有刻意去挑案例,過去 10 年漲的比麥當勞強勁或相當的公司,在美國股市中,恐怕不只 100 家。

《業主型投資人》授權轉載

【延伸閱讀】

可以長期投資嗎-04.png)