原因是,USO為持有近月期貨合約的ETF,每月合約到期前都必須轉倉(賣掉近月合約,轉買入遠月合約);原油供過於求時,遠月期貨價將高於近月期貨,此時轉倉、買高賣低勢必虧損,為這檔ETF不可避免的成本。照理來說,想炒短線者適合USO,但由於負油價先例一開,短線走勢更難預料,現在買進USO猶如賭博,風險承受度有限的投資人決不適合。

至於USL,則是分散持有未來12個月內陸續交割的不同期貨,每期只需更換部份合約(最近期合約),轉倉成本較低,對現貨價格敏感度也相對低,價格波動幅度也比較平穩,投資人因為油價上沖下洗而被「洗」出場的機率相對較小。

李柏鋒建議,對石油ETF有興趣的投資人,最好等近、遠期原油期貨合約價差縮小後再進場;例如最近一個月和12個月後期貨合約價差距到10%以下時,便可以考慮布局。

高收益債:可逢低布局,控管風險仍是首要

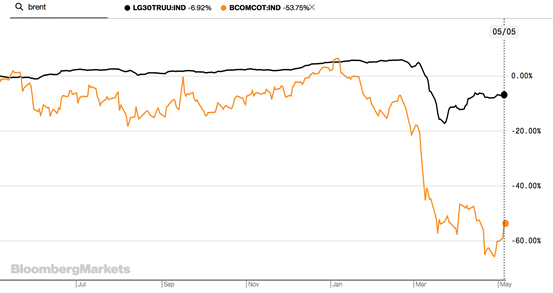

油價崩跌,以能源相關產業為主的高收益債首當其衝。今年以來布蘭特原油重挫60%,彭博巴克萊全球高收益債指數也大跌逾9%。

高收益債券相關產品因標榜高配息,多年來深獲投資人青睞,其中最受歡迎的是「聯博全球高收益債券基金」,但統計數據指出,今年3月國人持有的境外高收益債基金規模跌近6千億元大關,比去年(2019)底縮水逾26%;而截至3月,國人持有聯博全球高收益債券基金3,083億元,比2月銳減1,070億元,其中淨贖回金額逾200億,其餘來自淨值下跌,可見這次油價下跌的影響力。

好在4月上旬美國聯準會緊急救市,降息之餘也宣布收購部分評級較佳的高收益債,加上資金逢低進場,如今高收益債市場已有利空出盡態勢。據統計,截至4月底高收益債基金已連續五周資金淨流入,今年以來淨流入金額約為26億美元。

「經過前一波修正,現在高收益債券是蠻有吸引力的。」鉅亨買基金總經理張榮仁指出,由於全球高收益債券價格下跌,殖利率相應攀升至8%左右,遠高於過去5年平均值6.5%,投資人無論想要小注賺取價差或著眼長線收益,都可以考慮布局。

儘管如此,投資人仍須留意:高收益債券雖名為「債券」,但與股市一樣是風險性資產,高報酬率背後自然是高風險,以目前市況,管控下檔風險仍是首要考量,因此絕對不適合看到高殖利率、高配息就掏錢。張榮仁就提醒,不論是手中已有部位或近期想逢低進場,投資人當務之急仍是資金控管,高收益債至多占所有債券部位4成,而且最好隨時保留20%現金,更不可融資投入,以免受傷。