本文共707字

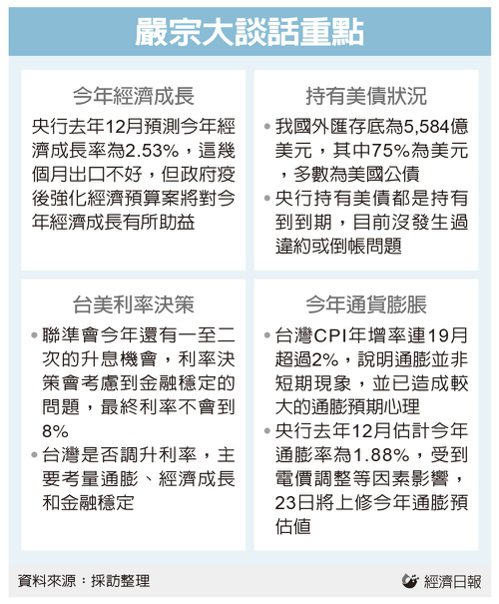

美國矽谷銀行(SVB)與瑞士信貸接連爆雷,若台灣金融機構出現類似危機,中央銀行能否成為業者最後的「救命稻草」?央行副總裁嚴宗大昨(20)日信心喊話,強調2008年金融危機時,央行建立擴大附買回操作機制,當金融機構面臨緊急流動性需求時可主動向央行申請,並取得所需資金。

央行官員昨日表示,因應國際金融海嘯,央行在15年前宣布擴大附買回操作機制。立委關切,當國內發生流動性風險,央行是否出手相助,嚴宗大強調,央行在2008年擴大附買回操作機制,當時就把銀行、保險等金融業都納入融通對象,透過此一機制,金融機構就能取得所需的流動性。且不只銀行適用,就連證券商、保險業,也能拿著公債等固定收益商品,向央行申請變現、紓解資金旱象。

據悉,2008年全球爆發金融危機時,因應部分金融機構流動性問題,央行在2008年9月26日新增擴大附買回操作機制,將操作對象擴大至證券商與保險公司,並延長操作天期至180天,金融機構若有緊急流動性需求,可主動向央行提出附買回操作申請,央行將充分提供金融機構所需資金。

央行指出,2008年國際爆發金融危機,且不只銀行,當時國際保險巨頭AIG也深陷金融危機的泥淖,央行憂心金融危機從銀行延燒至保險等其他金融業,決定將此一緊急紓困措施擴大至證券商與保險業。

央行指出,如果是銀行有緊急流動性需求,可拿央行定存單、公債等籌碼和央行進行附買回交易,保險業也可以用公債和央行做交易,取得所需的流動性。央行官員還說,國內金融機構體質健全,此一應急機制從2008年以來,一直都是「備而不用」的狀態。

據悉,央行透過與金融機構進行債券或票券等附買回或買斷交易,可提供金融機構所需流動性。

延伸閱讀

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言