退休要準備多少錢才夠?一個詳盡的免費退休規劃試算工具介紹

最後更新:2023-01-12

「退休要準備多少錢才夠?」這或許是最多人問過我關於退休的一個問題了。

事實上,退休該考慮的絕對不只是存多少錢的問題。 你反而更該思考的是,現金流與資產總值是否足以應付退休的生活;更本質的問題,是回到源頭去思考目標:退休對你來說,是什麼樣的生活?

這次的文章,是編輯對市場先生的訪談記錄整理,將會回答幾個在規畫退休金時該具備的思維,像是退休金該準備多少、該投資來準備退休金嗎等等的常見問題,

並介紹Growin提供的退休金試算工具,簡單輸入自己的狀況,就可以免費幫你產出一份報告,讓你對自己的退休規劃能夠有更具體的認識。

【本文為美股智能投資工具Growin與市場先生的合作邀稿,文中會以Growin提供的免費退休試算工具作為教學範例】

本文市場先生會告訴你:

退休要準備多少錢才夠?先找到自己的退休金花費傾向

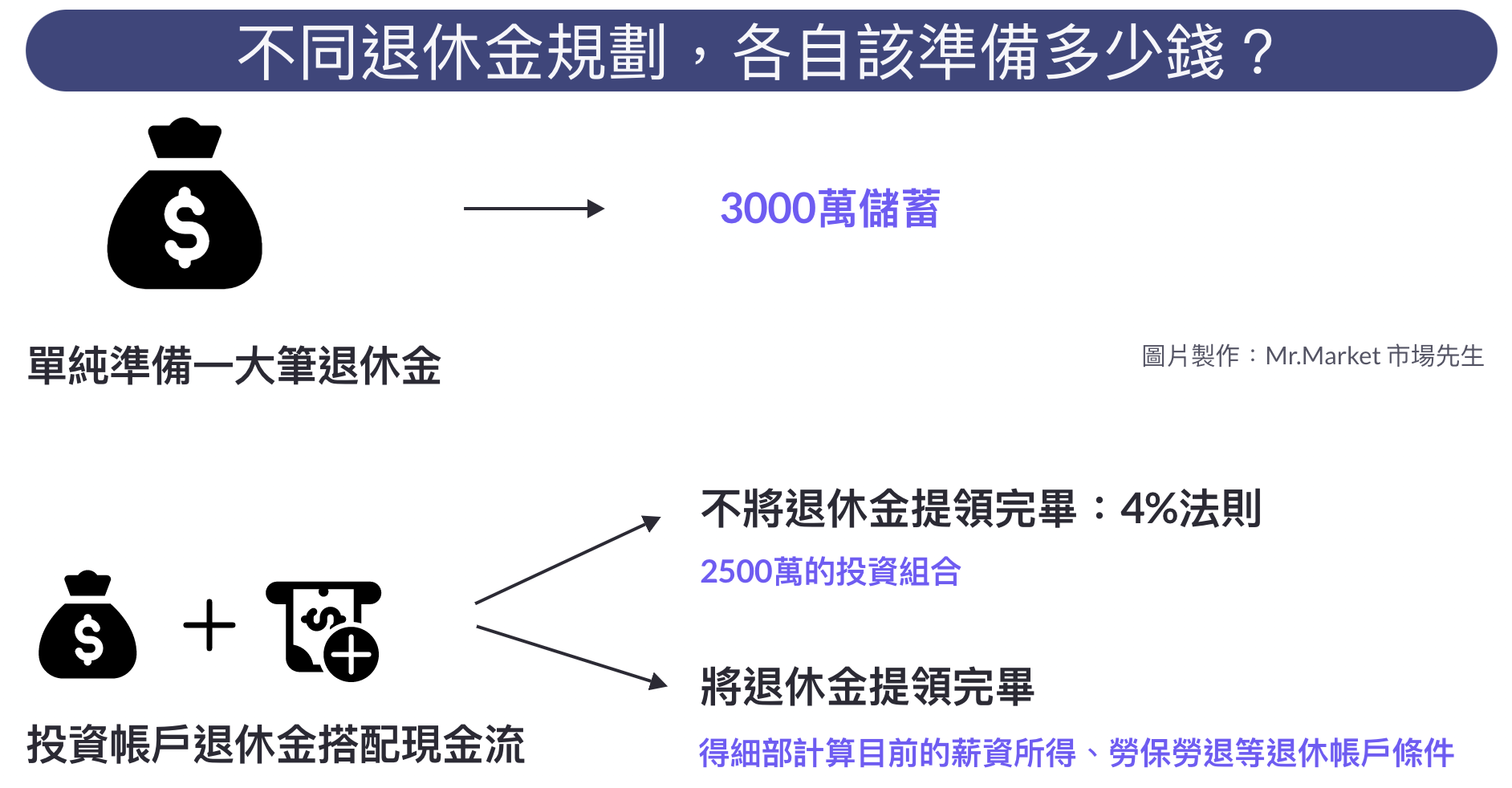

在討論退休要準備多少錢時,其實要先判斷自己對於退休金的使用傾向為何種。

基本上,我會將退休計畫分成兩類:

- 打算只準備好一筆錢來完整用完、度過退休生活。

- 儲備一筆退休金外,同時規劃在退休生活時還要有多元現金流。

舉例來說,若是預計會有30年的退休生活,每年會支出100萬。

一個方式是要準備好3000萬儲蓄;

另一個方式是有2000萬儲蓄或投資組合,並擁有能夠持續每年能創造出約35萬現金流的方式。

準備一大筆退休金:著重在累積出一筆夠大的資產總額。

好處是概念很簡單,達標即可退休;但在退休前須儲備的金額通常會比較高,且如果錢只是準備剛好,退休後可能會擔心遇到意外、壽命比預期常很多等因素,導致不敢花錢、選擇節儉度日。

準備一筆退休金+現金流:要在退休前就規劃好未來獲取現金流的方式

著重於退休後除了有一筆資產,也保有現金流來應付生活支出,

這可能是擁有股票投資報酬、不動產租金收入、利息收入等等,甚至是退而不休持續有工作收入。

若你還不清楚現金流的概念,請閱讀:現金流是什麼?

退休前擁有現金流的方式,需要付出相當多的心力在積累上,退休後若還要工作也可能失去更彈性的時間分配;但好處就是退休時帳戶仍持續有收入進來,在生活上就能過得相對舒心。

兩種計畫都有很多人執行,並沒有哪一種一定更好,但你如果能先思考自己理想中的退休生活模式,就能做出更適合自己的退休規劃。

我自己個人在選擇上,則是會偏好保守型、有現金流的規劃。

預估退休金計算的方法

預估退休金時,接著可以從列出「預計每年花多少」、以及「預計退休生活有多少年」的數字下手。

若你不知道退休支出大概有哪些項目,可以參考:退休的主要花費有哪些?

接著再抱持著先前解釋的「累積資產」與「現金流」概念,才能往下規劃如何備齊退休金。

下表是3種從簡單到複雜的估算,有簡單的計算可以快速評估,

而越複雜的評估相對也會更加符合個人真實狀況,但計算也比較複雜,下一段會介紹免費試算工具,讓你輸入資料後快速試算完成。

| 退休金要準備多少? 3種計算方式 | |||

| 方法 | 計算方式 | 優點 | 缺點 |

| 存活時間速算 | 預計退休後存活時間(例如30年)乘上每年預期支出 |

|

|

| 4%法則速算 | 將每年預期支出,除以4% |

|

|

| 詳細計算 | 將投資、薪資成長、通膨、勞保勞退、提領計畫都列入考量做試算 |

|

|

|

資料整理:Mr.Market 市場先生 |

|||

所以,退休需要準備多少錢才夠?

方法1. 存活時間速算

一般而言,退休每年花費預估在100萬、而退休後的生活有30年;

選擇只儲蓄一大筆退休金方式的人,100萬乘以30年就能算出退休需要累積出一筆3000萬的資產。

這代表每年從帳戶中提領100萬元現金流,30年後會領完。

如果計算再更保守點,就將支出預算與退休年份拉長。

這種計算方式很簡單,而且沒有承擔投資風險。

但缺點是沒考慮通膨,壽命如果超出預期也會擔心錢不夠花的狀況。

方法2. 4%法則速算

如果不希望將這筆退休金使用完畢(可能是想留給小孩、或是想用來不可測的風險),

而是選擇將資產做投資,承擔風險換取成長,每年領取出部分金額作為日常所需;

這時候就能利用4%法則,快速地算出每年100萬、退休30年的計畫,需要在退休時準備一個2500萬的投資組合,

想知道其中詳細的算法,可以參考:如何用4%法則達成財務自由退休?

而4%法則的缺點就是有風險、應該做好充足的投資計劃。

另外4%法則過於保守,它雖然確保現金流可以在很長的時間下不會提領完,但缺點也是無法提領完。

白話的說:你賺了很多錢,但你最終並沒有去花完它。

此外4%法則一般計算時也沒有考慮通膨問題,畢竟30年後100萬元的實際購買力,會比當下小很多。

因此退休後擁有現金流的另外一個選擇,就是採取更詳盡的計算,打算將這筆退休金能夠完整用完,

這種方式可以將條件放寬,可以計入退休前的薪資與勞保勞退帳戶能夠累積多少資產,評估能夠擁有投資帳戶的累積與平均成長率,

但估計依然越保守越好,例如考慮通膨、薪資成長率、保守估計長期投資組合報酬率等條件,才能規劃出一個實現機率較大的退休計畫。

能否算得更詳細一點?

如果想更詳細的做退休計畫試算,

要考慮包含退休規劃(目前年齡、幾歲退休、預計退休多久)、目前收入狀況(目前的薪資所得、有無獎金、是否參與勞保勞退、通膨率),以及投資狀況(持有的投資組合報酬率、初始投資金額、每月投入資金等),才能夠具體試算出來所需要的退休金有多少。

由於考慮到更多細節,

包含通膨、薪資成長、勞保勞退等因素,跟速算法相比,這種計算相對更複雜,

因此以下市場先生使用美股智能投資工具Growin所開發的免費試算工具,它提供相當詳盡的退休計畫參數設定,

只要設定好幾個條件,你也能簡單的試算出屬於自己的退休計畫。

方法3. 詳細計算

以下試算舉例假定個人條件則為:

- 24歲開始工作、預計退休年齡65、退休金花30年用光、每月預計花費約85000元(年支出約為102萬)。

- 假定年薪70萬、薪資成長率1.5%、通膨率2%,若有勞保勞退的退休帳戶則設定2%報酬率。

- 30歲開始擁有10萬元的投資帳戶、且每月固定投入5000元。

雖然我們可以想像當代表勞保、勞退的退休帳戶儲蓄越多,你的投資帳戶預期的報酬率就能夠越低。

但我們接著就模擬幾種可能狀況,試算成幾種可能的退休結果結果如下圖:

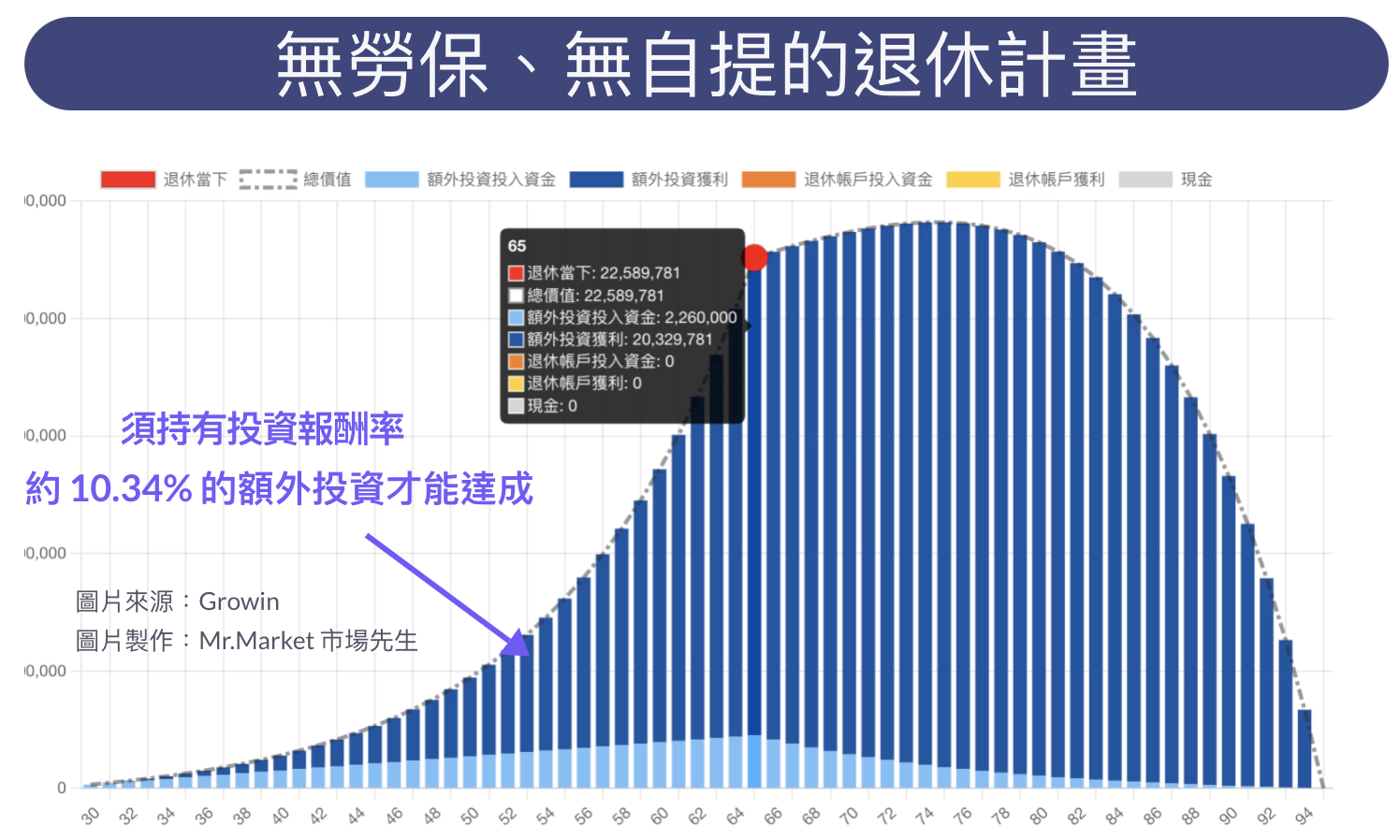

無勞保、無勞退自提的人,不考慮將勞保、勞退退休金納入退休計畫的保守策略下。

在65歲退休時,需要在退休當下擁有等同於2258.9萬的資產總值,由於並沒有來自退休帳戶的金流,因此需持有一個有較高報酬率的投資組合(10.34%),而退休後的每月花費全部都由這個投資組合提撥出來,才能達成退休計畫。

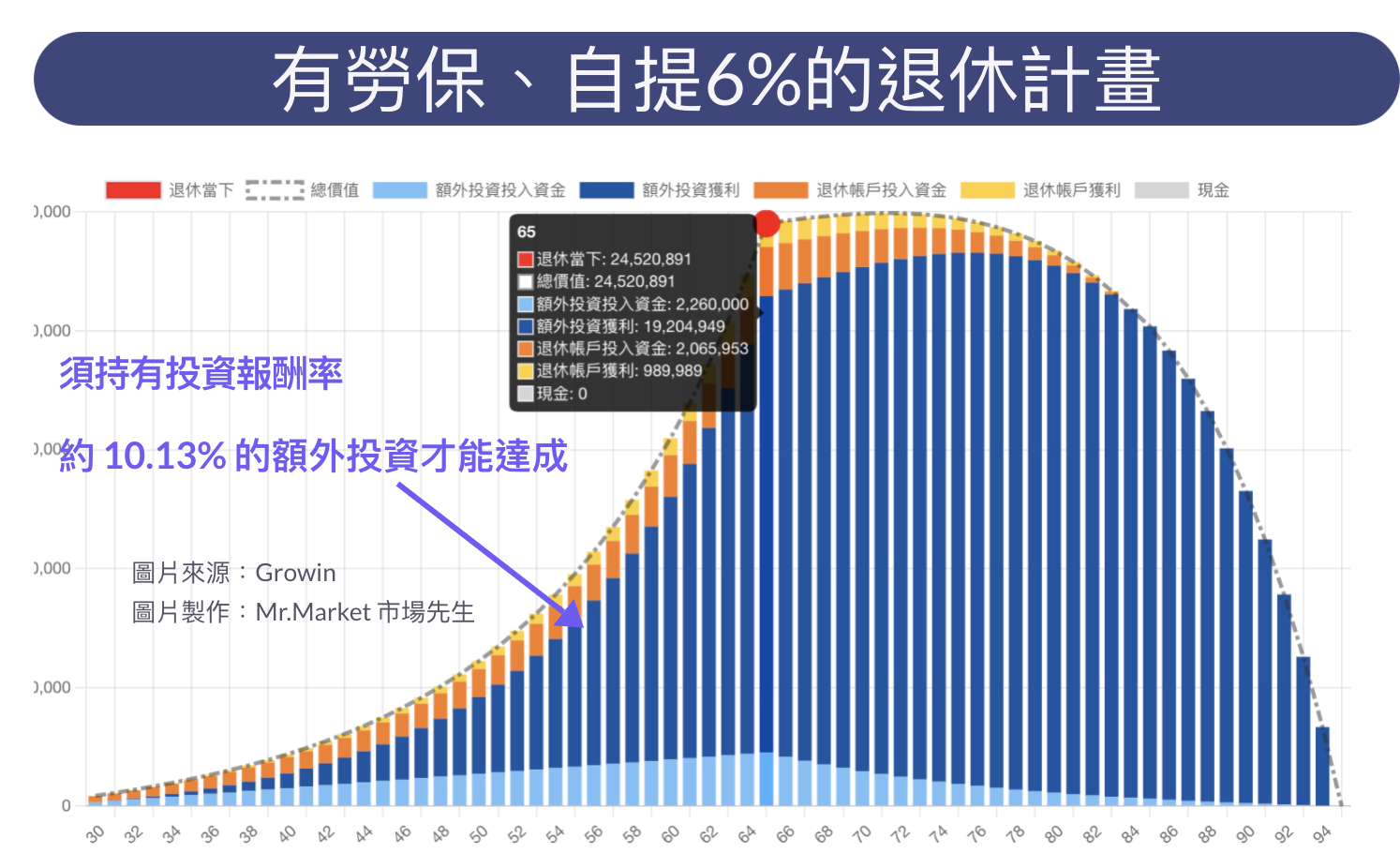

再來是將勞保帳戶考慮進去的情形,當我們設定有勞保且勞退自提6%,而勞保勞退帳戶的投資報酬率2%的情況下,可以看到退休時的勞保勞退帳戶約有200萬,但要達到退休後每月8萬5花費的生活水平,就還得持有一個報酬率達10.13%的投資組合。

如此的退休計畫在退休當下會累積約2452萬的退休,而退休後每月的5%花費從勞保勞退的退休帳戶提供,另外的95%就要完全依靠投資帳戶。

由此項試算結果不難發現,勞保、勞退帳戶所能儲蓄的金額對退休計畫的影響不大,所需的投資帳戶報酬率僅降低0.21%(無勞保勞退:10.43% / 加入勞保勞退:10.13%),而退休這種離當下越遠的計畫要盡量保守就好,因此會建議先不要將勞保退休金納入計劃裡。

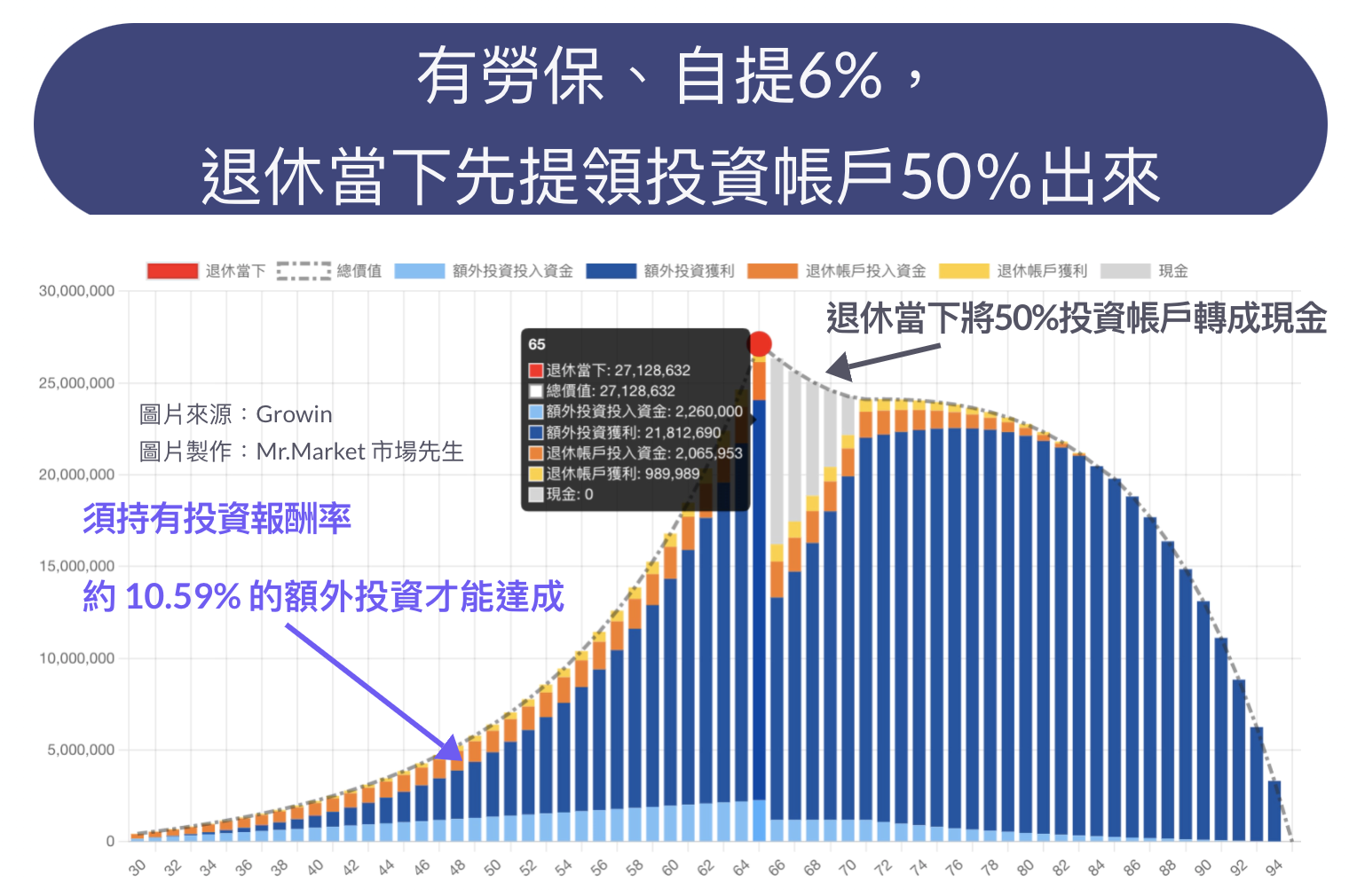

最後一種假設則是,你在退休時覺得身邊有一筆現金比較安心,有些人會選擇將投資帳戶裡的部分資產(例如先拿出50%)轉成現金,這筆錢可以用作花費或者不再承擔任何投資風險,如此就會得到上圖的結果,在退休當下須累積到至少2712萬的資產總值,且須持有10.59%的投資組合才能達成退休計畫。

除此之外,這3個試算結果所需的投資帳戶都需要約10%左右報酬率,這對於做退休規劃來講會是過於樂觀的結果,但其中原因在於設定的參數到30歲僅有10萬開始投資,且每月僅投入5000元的原因,也就是本金較少導致預期的投資帳戶報酬率要相對拉高,才能達到每年花上100萬的舒適退休生活;

不過這樣提醒著我們,面對退休計畫最好保守規劃、及早投入才是最適合的。

可以發現,

在實際試算退休金要準備多少錢的時,如果真的要考慮各種情況,對一般人來說計算其實相當複雜。

從有沒有勞退自提、未來薪資的可能成長比率,甚至是退休時是否要將部分投資帳戶轉呈現金,這些細微的參數會影響到整體的退休規劃。

以下介紹一個由美股智能投資公司Growin,所開發的免費退休試算工具,

能夠將規劃退休金時該考慮的條件設定好,就能產出一份完整的退休金規劃書。

Growin是以在美華人為主要服務對象的智能理財工具,其背後是擅長理財機器人演算法TradingValley新創團隊,於2020年所打造的自主品牌。 主要是在智能理財法規相對開放健全的美國市場牌,提供美股 ETF 及個股建立智能投資組合,打造穩健成長的理財計畫。

一個非常詳細的退休試算工具:Growin退休試算工具介紹

Growin退休試算工具可以幫你快速的從資產累積階段,計算到退休後現金流提領計畫,並給予投資資產配置的建議。

我覺得它的設計理念和我的想法非常相似,包含保守的考慮投資報酬率(5%)而不是過於樂觀、有考慮通貨膨脹(2%)等等。

Growin的試算工具有精簡和詳細的計算,分成:

- 簡易退休計畫試算:不用註冊即可使用,假定保守的條件做快速試算。

- 詳細的退休計畫試算:可以加入多項參數,包含年收入、獎金、定期投入、退休提領等等,可以做更進階詳細的退休試算,需先免費註冊一個帳號才能使用。

第一步:打開Growin退休試算工具

簡單輸入年齡、可投入資金、預期退休後支出以後,就能幫你試算出適合的投資計劃。

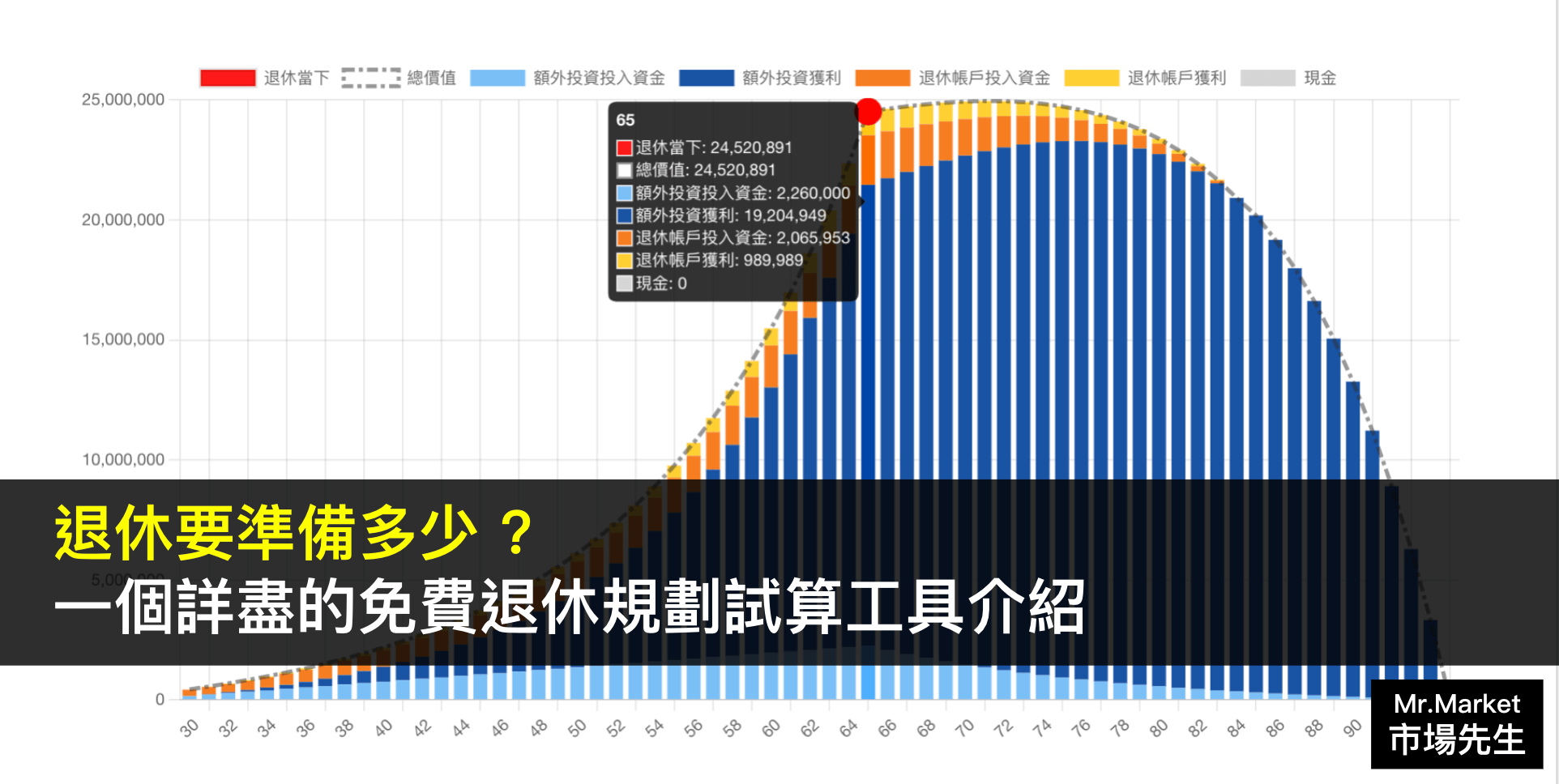

計算之後會幫你呈現一張漂亮的圖表,可以了解自己投資以及退休過程資產的變化(如下圖)。

它可以告訴你,在比較保守的通膨、投資報酬去估算,要存多少錢才夠?

每年如果持續投資,每月投入多少金額可以達成目標?

第二步:點選右下方-前往進行更完整退休試算

免費註冊Growin會員,可以開啟更詳細的設定功能

如果想用更詳細的功能,我建議可以去免費註冊一下會員(不會有額外付費),

會多出非常多參數可以彈性的調整,讓不同條件人都有機會設計出符合自己目標的計畫。

像是稅務國家為台灣還是美國,或是勞保、勞退自提的比例、薪資成長率、通膨率預估,以得出一份更為完整的退休試算結果。

值得一提的是,Growin的退休試算工具能選擇稅務國家為台灣或美國,

分別加入勞保、勞退或是401k等不同退休帳戶條件,讓你的試算結果更貼近真實退休狀況。

詳細的Growin退休試算工具操作過程,圖解如下:

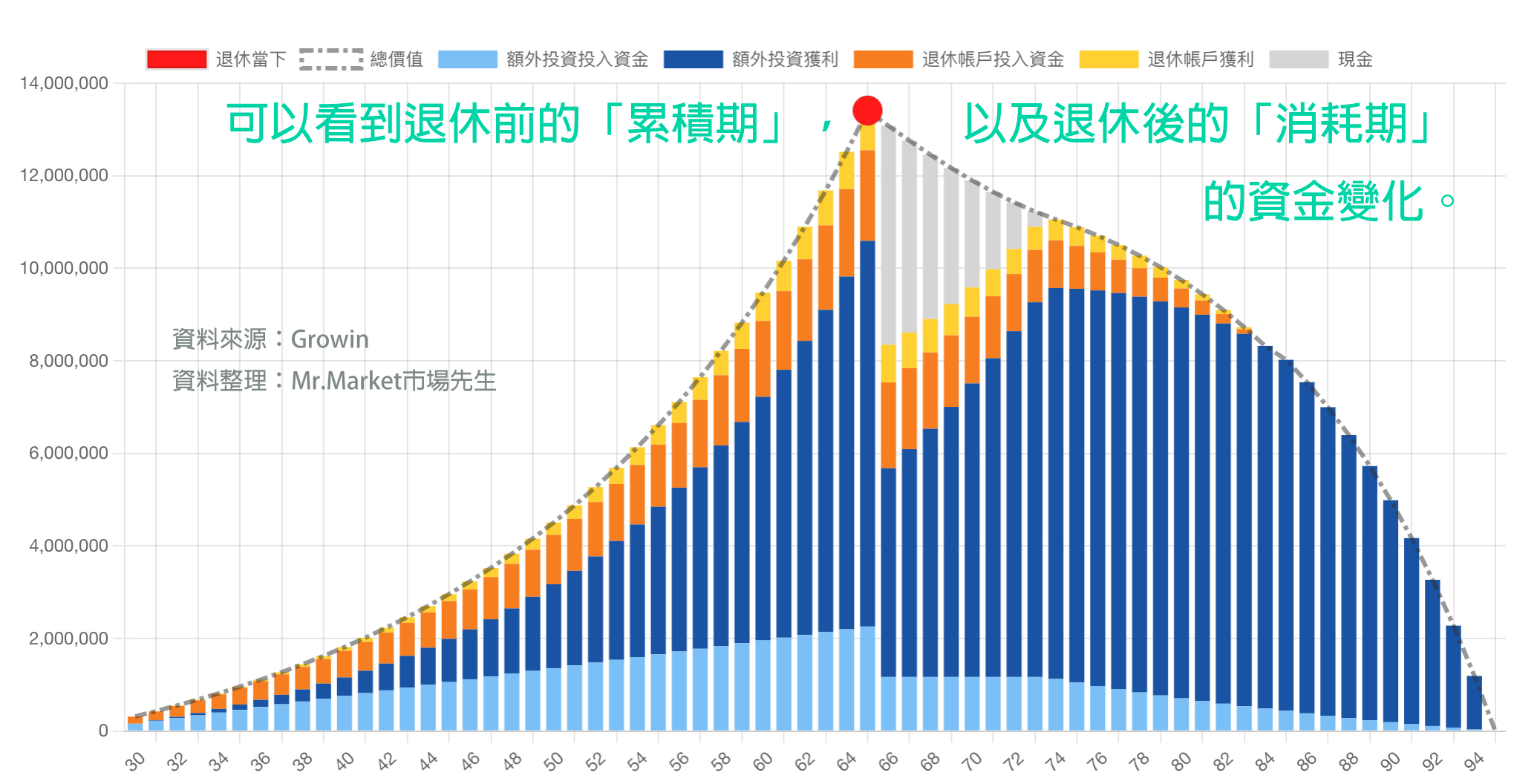

當你資料都填完後,就會得到一份退休試算分析結果(如下圖)。內容除了會計算出退休時擁有的退休帳戶(如勞保退休金),也會讓你知道該具備的投資帳戶總值為何,才能符合自己預計的退休花費規劃。

Growin會將你的試算結果,依照建議你投資帳戶需持有的年化投資報酬率分成以下5個家族,

分別是象(0~4%)、鹿(4~7%)、鷹(7~10%)、狼(10~13%)與虎(>13%)。

但市場先生認為,這並不只是為了給你一張美美的結果圖面而已,

而是當你試算結果所需的年化投資報酬率越高(如鷹、狼、虎家族),

就代表你的投資計畫或整體退休準備過程必須更加積極、但風險也相對的會更高。

要記得一個原則:

承受高風險的積極投資,能更有機會得到高報酬,但那並不是保證絕對會實現,結果可能更好、也可能較壞,這就是風險。

在退休細節的數據圖表中(如下),你能找到累積期與消耗期的資金組成,這有幫助你去思考哪些部位的資金是否可能達成,或者是否需要轉而依靠其他的部位資金來取代才好?

像是退休帳戶資金若是多來自於勞保帳戶,那是否該考慮將該部位的金額預算,轉而以投資帳戶,或是趁早規劃其他的現金流方式來取代。

- 高風險投資,適合更有承受能力、對結果能有更高容錯率的人,例如你擁有其他現金流收入,或者僅有一部份資產用於高風險投入。

- 低風險的投資也許較保守,但風險較低、最終結果的偏差也會比較小。如果你的退休計畫並不允許有任何失誤,那保守型的投資計畫,對你的成功率幫助較大。

看到報酬數據,這對於需要越保守越好的退休規劃也算是種提醒,或許該提高累積期的投資金額,或是盡可能增加收入來補充退休帳戶。

如果你本身風險偏好,與最後算出來的需求報酬不同,那這時候就可以進一步去檢視提供的退休條件及數據細節,找到自己應該調整或改善的地方。

如果想更了解Growin這間美股智能理財公司,可閱讀:Growin智能理財服務介紹

如果想了解達到退休財務自由階段該怎麼做,可閱讀:FIRE財務自由指南

額外分享一些關於投資理財的文章:

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

看到出來是大象我就心安了: ) 。 感謝市場先生分享這麼棒的工具。

讚~!

感謝分享!

但 Growin 網站是不是沒有這個功能呢?找不到了?

謝謝提醒,詢問之後他們最近網站再改版,前陣子剛把功能撤下來調整。未來有更新完我再補充上來囉。