株価収益率

株価収益率(かぶかしゅうえきりつ、英: price-earnings ratio)とは、株価の状況を判断する指標の1つである。株価を判断する情報として株価純資産倍率 (PBR)と共に重要視される。日本では頭字語をとった略称のPERと表記するのが一般的である。アメリカ合衆国ではP/EないしPEと表記するのが一般的である。

概要[編集]

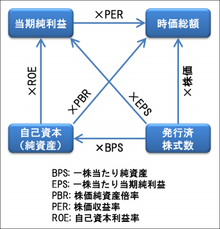

株価収益率は株価を一株当たり当期純利益で割ったものであり、次の式で求められる。

| 株価収益率 | = | 株価 | ÷ | 一株当たり当期純利益 |

株主の側から見れば、「利益が全て配当に回された場合に何年で元本を回収できるか」という指標として見ることができる。一方企業の側から見れば、「株主からの出資をどれくらいの利回りで運用しているか」という指標の逆数と見ることができる。

また株価収益率は時価総額を当期純利益で割ったものと言い換えることもでき、次の式で求められる。

| 株価収益率 | = | 株価 | ÷ | 一株当たり当期純利益 |

| = | (株価×発行済株式数) | ÷ | (一株当たり当期純利益×発行済株式数) | |

| = | 時価総額 | ÷ | 当期純利益 |

利益が減ると、株価収益率は増加することとなる。一般に株価収益率が業界平均値と比較して高いときは、当該企業の株価は割高とされる。

用いられ方[編集]

株価収益率には決算により確定した純利益を元に算出される数値(前期実績PER)と期末で予想される純利益を元に算出される数値(予想PER = Forward P/E)があり、株式市場では一般に予想PERが重視される。予想PERは当該企業が半期・四半期毎に公表する決算予測をもとに算定されることが多く、その的中性や信憑性に対するスタンスの違いにより利用には慎重さが求められる。一般的には予想PERの算定根拠としてアナリストの予測が採用されることが多い。

株価収益率の逆数が益回りである。株価水準がPER=20にあるとき、その時点での益回りは1/20(5パーセント)となる。また益回りに配当性向を乗したものが配当利回りである。益回り、配当利回りについても過去実績値による計算と予測値によるものがあり、算定の根拠には注意が必要である。

適正とされる値[編集]

株価収益率の標準値は14から20の間 (≒益回り5 - 7%)が適正とされるが当該企業の成長性に楽観的な場合(成長株)は高PERまで買われ(利益の高成長が見込める場合、現行では高いPERも数年後には低い水準になることがある)、将来に不透明感が高い場合は低PERで取引される。また石油や鉄鋼、海運など国際商品市況に業績が大きく影響をうける業種は過渡的な経緯や国際的な落ち着き所としてセクター全体が低PERで取引されていることがある。不動産に対する投資収益率(不動産価格/年間賃料)が構造的に20近辺であり(地価の変動と賃料相場が連動する特性があることから)、証券市場全体の株価収益率が20を越えて買い上げられている場合は株価バブルを警戒する必要がある(個別銘柄では前述のように将来性を期待して買い進められたり、また(予想)純利益が下方修正されることで高PERとなることがある)。

ニューヨーク証券取引所では伝統的に14 - 20程度をコアとした株価収益率の推移を示してきたが、日本ではバブル景気崩壊後に株式の相互持合いが解消される1990年代頃までは40~60内外の相当割高な株価で推移してきた。また新興市場では成長性を期待した取引が中心となることから、NASDAQでは60 - 80程度 (≒益回り1.25 - 1.7%)をコアとした株価収益率の推移が見られる。市場間、あるいは投資対象(企業・債券・不動産・商品先物等)間での投資収益率の大幅な違いは価格変動の大きな波乱要素であり投資対象、たとえば企業収益などへの期待が正・負いずれかの方向に大きく裏切られることなどをきっかけに急激な相場変動や市場の混乱をもたらす要因となる。