我是廣告 請繼續往下閱讀

黃金、白銀都是貴金屬中最具代表性的金屬,因為稀缺性,是最常被提及的避險性資產。自從美中貿易戰導致各國紛紛降息,美國聯準會也降息1碼後,資金湧入黃金避險的力道就不見停歇。

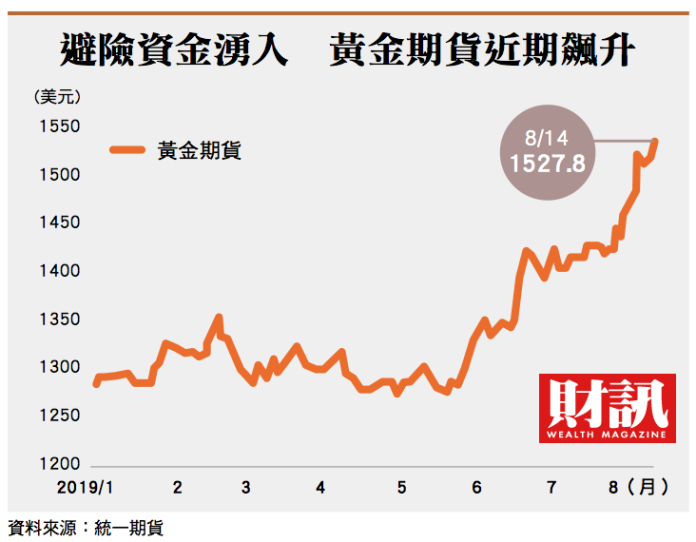

5月30日,黃金拉出長下影線的長紅K棒後,至今走勢看回不回。8月1日美中貿易戰再度升級,美國總統川普表示,將在9月1日對3000億美元商品加徵10%關稅,帶動黃金當日強漲2.33%。雖然近期川普決定遞延課徵關稅的時程,但全球經濟數據不斷出現警訊,都讓黃金價格扶搖直上,白銀同步跟進。

再從成交量觀察,美國商品交易所(COMEX)的黃金期貨月均量,從5月的26.68萬口,來到8月的48.31萬口(至8月14日為止);白銀期貨由6.11萬口,放大到11.87萬口,期貨市場交投火熱。

▲避險資金湧入,黃金期貨近期飆升。(圖/財訊雙週刊提供)

▲避險資金湧入,黃金期貨近期飆升。(圖/財訊雙週刊提供)統一期貨經理廖恩平指出,包括美國在內,今年全球已有12國採取降息,印度利率更從年初的6.25%來到5.15%,降了4.4碼,在所有降息國家中最多;而當全球各國紛紛降息時,利率無利可圖,就會轉往抗通膨資產,加上市場波動度提升,貴金屬資金流入的現象就會愈來愈明顯,中長期趨勢有機會延續。

過去,黃金價格/白銀價格(金銀比)大約落在40~80倍的區間,但今年6月底至7月中旬已衝上90倍以上,7月2日期貨的金銀比甚至來到94.13倍。廖恩平指出,這兩類金屬相關係數高,當黃金走得太快,白銀向上拉升的速度就會非常迅速,且金銀比近期仍維持在80倍以上的水準,也就是說,黃金、白銀都可偏多看待時,參與白銀相關商品的交易更有潛力;不過,必須注意白銀的波動度遠勝黃金,比較適合風險承受度高的交易人。

至於基本金屬的表現,群益期貨研究發展部專案科長陳鎮平分析,美中貿易戰導致的終端消費下降,讓銅、鋁、鋅今年的需求量都只有2018年的40~50%,而由於美元和基本金屬價格走勢常呈現反向關係,故在歐洲11月前可望啟動貨幣寬鬆政策(QE),歐元升值力道將趨緩下,也會使美元維持強勢,基本金屬商品容易維持盤整或走弱。

廖恩平認為,中長線來說,銅是基本金屬的領先指標,且全世界最大銅需求國─中國,因為美中貿易戰不斷被國際貨幣經濟組織(IMF)警告經濟有下行風險,只要中國經濟衰退,導致銅需求量下降,因此銅價偏空的走勢仍將維持一段時間。

最特別的是,當基本金屬普遍偏空或盤整之際,鎳反而一枝獨秀大走多頭行情。7月3日倫敦金屬交易所(LME)的3月鎳期貨上漲2.11%,收12350美元後,多頭走勢不見改變;8月8日盤中更一度漲至16690美元,短短1個月,波段漲幅高達35%。

陳鎮平指出,全球鎳礦主要供應國的印尼,有可能在2022年時實施禁止鎳礦出口的政策,加上國際海事組織(IMO)的「限硫令」將在明年元旦起實施,印尼船隻目前恐仍無法符合限硫令的規範,有可能導致大規模違約,兩大因素帶動鎳價將持續走高。

另外,也有期貨商指出,世界第2大的鎳礦供應國菲律賓於7月底開始新一輪的礦業審查,市場也擔心此舉將影響對中國的出口,加上電動車市場持續發展,電池朝向「高鎳化」的趨勢不變,鎳價後市展望仍可正面看待。