多家房企境外債務重組迎新進展,債轉股成主流方案

去年,富力地產、融創中國等多家房企達成境內債務重組,而境外債務重組談判進展則相對緩慢。近日,旭輝控股、融創中國等多家房企境外債務重組方案迎來新進展,其中有房企引入以股抵債的交易方式,亦有房企通過引入戰投進行全面債務重組……

對此,多位業內分析師向《證券日報》記者表示,隨著房地產市場複蘇以及相關融資政策的支持,房企的債務問題化解工作有可能加快,相關企業的償債壓力將得到緩解。

多家房企公告債務重組進展

通常來說,債務重組是指債務人發生財務困難的情況下,與債權人就清償債務的時間、金額或方式等重新達成協議的交易。近期,多家房企境外債務重組迎來新進展。

3月13日,某房企發佈公告稱,首席債務管理官已開始將展期方案草稿發送給境外債權人及其顧問。聯合財務顧問將開始與境外債權人溝通,已就展期方案條款達成一致。

3月10日晚,旭輝控股公告稱,為當前境外流動資金狀況製定全面解決方案取得重大進展。其中若干關鍵商業條款包括不削減本金金額,允許部分或全部債權人自願將其部分債務轉換為本公司股權或可換股債券,及減少以現金支付的利息等。

同一天,佳兆業也發佈公告表示,公司達成全部複牌條件並正式在港交所恢復買賣,成為2023年率先複牌的出險企業。

3月8日,在融創中國公佈的最新境外債重組方案中,融創中國計劃在境外發行新的美元票據來置換現有票據,展期期限最短為兩年,最長為九年。除此之外,債權人還可以申請將部分或者全部美元債進行債轉股,即將手中持有的美元債按照一定的比例轉換成融創中國或者融創服務的股份。

對此,巨豐投顧高級投資顧問李名金向《證券日報》記者表示,地產企業債務關係相對立體和複雜,為資金方或債權人釐清真正的債務敞口大小增加了難度。眾多房企境外債務重組取得新進展,對房地產行業來說無疑是個好消息。一旦重組成功,則可以減少企業的負債和後續的利息支出,還有利於降低資產負債率和杠杆。

債轉股成主流解決方案

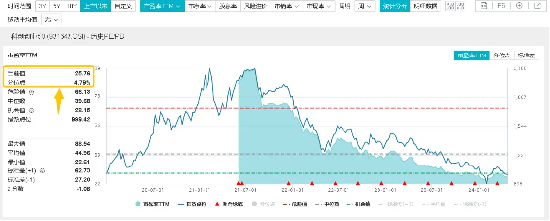

值得注意的是,近期多家房企的債務重組方案中都披露了債轉股方案,而此前華夏幸福也與境外債權人達成協議,選擇“以股抵債”方式重組。

截至2月28日,華夏幸福以下屬公司股權搭建的“幸福精選平台”股權抵償金融債務已實施金額約為人民幣73.42億元,以“幸福精選平台”及下屬公司股權搭建的“幸福優選平台”股權抵償經營債務已實施金額約為人民幣25.57億元。

諸葛數據研究中心高級分析師陳霄向《證券日報》記者表示,在較長一段時間內,展期仍然是房企緩解債務危機的重要選擇,但是相較於展期,債轉股可以有效的減少債務償還的金額,減輕企業後續的資金壓力,使得企業將更多的資金應用到復工復產等環節。

“將債務轉化為股權,這是債權人在當前市場環境下的謹慎選擇,既可以促進企業債務重組提速,同時也最大限度地維護了自身的權益,可謂是雙贏的局面。這間接說明得益於近期市場的回暖趨勢,房企的談判空間增大。”陳霄如是說。

對此,東高科技高級投資顧問畢然則向《證券日報》記者表示,展期大多是讓債權人做出讓步,從而避免出現債務暴雷的風險,債轉股讓債權人成為公司的股東,權利義務上有所不同,如果債權人看重公司的長期發展,會更容易接受債轉股的方式。

“對於房企來說,若完成債務重組則意味著短期內脫險,減輕了企業的償債壓力,可以將更多的精力投身於生產經營之中。但部分方案還未經過債權人同意,房企仍要儘可能地表現承擔債務的誠意,積極溝通,必要時拿出旗下資產作為增信措施或者以項目作為質押擔保,同時,加速推進保交樓工作,提高經營能力,保證重組方案順利推進。”陳霄說。

(原題為《多家房企境外債務重組迎新進展 債轉股成主流方案》)