美國CPI高於預期如何牽動9月聯準會會議?委員談話透露:升息利率頂峰仍有不確定性

我們想讓你知道的是

讓聯準會堅定鷹派態度的除了仍有不確定性的通膨以外,更重要的是可能影響民眾、企業通膨預期的薪資增速,觀察目前職位空缺數 、 自主離職率等指標均逐漸朝向聯準會調控目標前進。

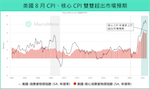

9/13(二)美國公布最新8月核心CPI年增6.32%,高於前值的5.91%以及市場預期的6.1%,使得FedWatch全年升息16碼機率躍升最高,美股三大指數重挫、兩年期美債價格亦跌破年內新低。為何股債再次齊跌?M平方如何前瞻即將召開的9月FOMC(聯邦公開市場委員會)會議?

本文重點

- 美國8月CPI(消費者物價指數)季調年增8.25%(前:8.48%)、核心CPI年增6.32%(前:5.91%),雙雙高於市場預期,主要由房租項目帶動,聯準會理事會成員Waller認為最快要至明年出才有機會見到放緩,因此控制通膨仍是首要目標。

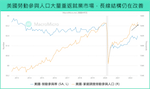

- 美國長線就業結構仍在好轉,非農就業人口總數突破疫情前新高,給予總體經濟活動下檔支撐,不過也因此聯準會不需要在高通膨、就業之間權衡,得以持續鷹派緊縮貨幣政策。

- 聯準會委員於緘默期前發言,普遍對於緊縮終點利率水準仍有分歧,並強調需要依照經濟數據調整,因此在本次CPI數據超預期後,FedWatch全年升息16碼機率躍升最高,同時17、18碼機率也大幅上升,市場聚焦下週9月FOMC會議關於利率路徑的指引。

- 展望下週9/22聯準會會議,我們提出三大前瞻重點:(1)利率點陣圖:今明兩年、長期利率將有大幅調升可能;(2)經濟預測SEP:有進一步下修經濟、上調核心PCE機會,將決定市場評估終點利率水準;(3)縮表如期進行:9月調整至每月950億,須留意MBS主動賣出的討論。

8月核心通膨攀升,關鍵在房租與薪資推升的預期

美國8月CPI季調年增8.25%(前:8.48%)、核心CPI年增6.32%(前:5.91%),雙雙高於市場預期的8.1%及6.1%,特別是聯準會關注通膨能否具有延續性下降的:核心CPI年增、月增均進一步攀升,使得市場擔憂下週FOMC有加大年內升息幅度的可能性。CPI數據公布後,美國三大指數大跌、2年期美債價格跌破年內低點、10年期美債殖利率及美元亦站回 3.4%、109大關。

觀察細項,能源年增23.8%(前:32.9%)、 新車年增10.1%(前:10.44%)均有所放緩,同時二手車月變動翻負至-0.4%(前 0.3%),而年增7.8%(前:6.61%)維持年內低檔,符合市場預期能源、商品貢獻通膨年增有所放緩的情境。

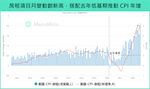

但本次的重點來自佔比最大的房租項目,年增6.25%(前:5.72%)再創高、其細項中權重佔比達CPI23.5%的「 所有權人約當租金 」(Owners' equivalent rent, OER)月增、年增也同樣再創新高,成為推動核心CPI的動能。

我們引述聯準會理事Waller於9/9談話看法:「要說通膨正在顯著持續下降還為時過早。目前通膨現象仍然普遍,有至少六成以上不同的商品、服務項目增長了3%或更多,同時住房服務價格仍在上漲,使得核心通膨持續遠高於疫情前水平,未來通膨應該關注重點房租、薪資」。

我們摘要Waller看法如下:

- 房租 :美國Q4房租以及OER在新簽約情況下,年內仍有繼續上漲推動核心通膨的可能性,並且預計房租及OER推升通膨的壓力,最快要到明年初,才會因新租約簽訂而緩解。

- 薪資 :名義工資仍在快速增長,包括亞特蘭大聯儲的工資增長追蹤在7月創下24年新高,年增率也升至6.7%,因此除非就業市場顯著疲軟,否則預計工資短時間增長不會大幅放緩。而雖然薪資不算在CPI項目中,卻也成為推升其預期的關鍵。

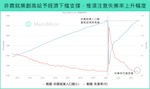

核心CPI的進一步上行以及薪資年增仍處高檔,讓通膨是否進一步出現令人信服的下降仍具有不確定性,CPI數據公布後,FedWatch 9月升息3碼機率為80%、4碼更躍升至接近20%(公布前機率:2碼9%、3碼91%、4碼 0%),全年升息碼數亦由16碼取代15碼來到最高。我們也維持Q3通膨位在高位、Q4開始滑落、Q1才有機會出現較為明顯的下滑。

此外,聯準會持續緊縮,資金面給予行情壓抑、反覆測底的看法不變,並提醒確認通膨延續性下行,以及利率對焦時點再度推移至Q4初的機率有所增加。

聯準會鷹派調控持續,就業市場仍有韌性

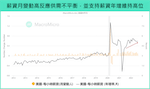

讓聯準會堅定鷹派態度的除了仍有不確定性的通膨以外,更重要的是可能影響民眾、企業通膨預期的薪資增速,觀察目前職位空缺數 、 自主離職率等指標均逐漸朝向聯準會調控目標前進。然而這樣利用大幅緊縮貨幣政策,壓抑經濟活動、就業市場,以避免薪資─通膨螺旋風險的政策,是否會對美國消費經濟的動能就業市場,造成長線負面影響?我們以兩個面向解讀:

1. 短期的失業率回升,主要來自勞動力人口回歸

從8月份失業率自3.5%上升至3.7%來看,主要由勞動參與人口增加+78.6萬人(前:-6.3萬人),更多民眾重新開始尋找工作,並被計入失業人口所致,搭配非勞動力人口-61.3萬人(前:+23.9萬人)回落至年初水準,推升勞參率回升至62.4%(前:62.1%),整體就業市場月增動能逐漸回歸長期平均,長線結構仍然穩健。

2. 非農就業人口數創高,給予總體經濟活動下檔支撐

除了長線結構仍然穩健以外,從非農就業人口數在8月正式超過疫情前新高來看,美國就業市場的民眾收入應能持續給予經濟活動支撐,不過我們也提醒目前就業市場由多份工作人數創高帶動,同時面臨高通膨持續時間近2年,因此就業市場仍有一定的脆弱性存在,仍須密切留意聯準會進一步緊縮的影響,建議關注聯準會提出的薩姆衰退規則 。

就業市場在聯準會強力緊縮調控下仍有韌性,不過由於許多行業仍面臨工人短缺問題,因此聯準會仍有進一步調控就業市場的壓力,以避免通膨預期、薪資-通膨螺旋上升風險。而就業市場的穩健也同時代表聯準會目前不需要在通膨、就業之間進行權衡,貨幣政策首要目標仍將集中在降低通膨,9月會議仍有強化鷹派態度的可能性。

緘默期前委員談話透露:升息利率頂峰仍有不確定性

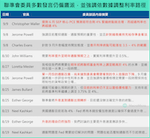

從聯準會雙重使命通膨、就業來看,目前聯準會在9月會議放緩鷹派緊縮的機率並不高,同時觀察委員在緘默期前發言,多數均支持9月再度升息3碼,並且認為根據歷史經驗,有必要維持利率高檔一段時間,而在CPI公布前就對於中性利率、緊縮終點利率看法有所分歧,我們摘要緘默期前,有提到中性利率及緊縮終點利率看法的委員發言如下:

高通膨、就業市場穩健的背景下,聯準會並不需要在兩者之間權衡,因此自8月中旬以來,即便通膨年增有築頂跡象,但委員仍不斷透過公開發言,強調通膨調控是首要目標,使利率頂峰再度出現不確定性。

而8月底Powell也於全球央行年會以簡潔有力的方式,進一步傳遞聯準會將持續鷹派以壓抑通膨預期,並採用backward looking方式進行政策溝通(也就是不預測路徑,依照經濟數據去決定),未來貨幣政策將堅持緊縮直到通膨下降,並達到長期價格穩定目標,避免1970年代的高通膨預期形成後,需要更高的成本才能控制住通膨,也是 M 平方認為Q3資金面壓抑使行情反覆的主要原因。

- 9/22會議至關重要,我們除了在會議後撰寫快報外,也將在當晚舉行 【MM 全球Q4經濟展望】,由 Vivianna 主講,團隊更將與台經院孫明德主任一起回答用戶QA,歡迎你報名加入!

- 【限量體驗帳號】立即免費獲得14天 MM PRO 會員資格

零死角網路訊號為質感居家設計風格加分!入主空間設計師陳琬婷體現剛柔美學的現代輕奢宅

我們想讓你知道的是

現代人生活離不開網路,路由器為居家必備的3C設備用品,然而對於重視生活風格的人來說,天線、線路、塑膠殼色彩等視覺外觀往往不盡人意,是空間設計中經常必須為現實面、實用面妥協的物件,此時不妨以 TP-Link 作為你的空間最佳解答,也讓空間設計師為你解析美感與實用性的平衡!

剛柔兼具的空間美學

作品《大隱水岸(Grand Waterside Retreat)》甫獲得德國 iF DESIGN AWARD、擁有多年空間設計經驗的舒杰室內裝修設計總監陳琬婷 Debby,無論是浪漫新古典、極簡線條、大器沈穩風格全都難不了她,其位於北部的最新老宅改造作品,以現代輕奢風格來為生活鋪陳詮釋,「所謂輕奢其實有幾個元素,首先在空間中主要會創造明亮、清新的感受,藉由俐落的線條塑造現代性,並透過金屬元素提亮細節,為居家帶來一點儀式感。」因此在色彩哲學上,Debby 提出 tone on tone 的策略,大面積選用軟調的米白、木質暖色以及些許的金屬光澤,形塑雅緻氛圍。擁有空間風格一致性的同時,透過材質搭配、比例拿捏的變化,創造不失層次的視覺豐富感受。

而 Debby 最為擅長的「剛柔美學」也可在此見得,「每種材料都有不同的表情,色彩冷調深沈的石紋與筆直的線條,或者鍍鈦的金屬高質感全都比較剛強,我通常會再加上弧線語彙來軟化空間質感。」在整體看來較為輕盈柔和的空間裡,Debby 透過小面積的剛性,為空間質感再升級,帶來剛剛好的舒適氣息,而這恰好便是一種平衡的哲學 ,「剛與柔就像陰與陽、理性與感性,彼此之間得以相互調和,我希望所有人走進空間時都能感受到舒適自在,身心靈皆可以擁有正能量。」這也是 Debby 設計時的中心思想。

使用者先決的設計原則

「從使用者的角度出發比空間設計師呈現什麼風格來得重要。」作為一名空間設計師,Debby 認為設計仍須以使用者為主,「在住宅設計裡,人是空間主角,而非要將個人縮小來適應空間的風格。」因此當美感與實用性互斥時,Debby 毫不猶豫地將實用性擺在前面,但仍有其兼容美感的解決之道。「空間裡如果有一個龐然大物,或者物體的顏色、形體過於突兀時,下意識還是會影響使用者的生活感受,在空間設計的全盤思考下,我會透過與屋主溝通產品的使用頻率、性質與必要性等細節,調整擺設位置或設計專屬空間來達成與視覺的平衡。」就如按摩椅,設計師便推薦放置於如臥房的私人空間,較不影響客廳的整體開闊性,而掃地機器人也通常會預留專屬的充電空間,屋內原有的電表也經常客製化提出巧妙設計。

產品設計給予空間設計師助力

「好的工業設計、產品設計基本上來說就是個藝術品,而藝術確實能夠帶來療癒人心的作用,懂得從人性角度去思考而設計出來的產品,絕對會對空間設計有幫助。」Debby 以 TP-Link 全新推出的 AX3000 雙頻 Wi-Fi 6 Archer Air R5 路由器與 AX3000 雙頻 Wi-Fi 6 Archer Air E5訊號延伸器為例,簡約輕薄的美型設計,顛覆性地跳脫設備的外觀印象,不只外型輕薄不佔空間、色調百搭,更可以固定於牆上或櫃體平面,融入各式風格空間設計近乎無難度,因此對於設計師來說,得以更無顧慮地自由發揮空間創意魔法,無需為隱藏路由器卻無訊號而傷腦筋。且 AX3000 雙頻 Wi-Fi 6 Archer Air R5 路由器與AX3000 雙頻 Wi-Fi 6 Archer Air E5 訊號延伸器皆可使用 3M 黏合劑及隨附支架便可輕鬆黏貼於壁面,且外型更比插座還薄,只有8 mm厚度,輕巧便利的設計,Debby 更突發奇想提出將其固定於餐桌底下接地插的做法,使朋友來家中聚餐、聚會的訊號不斷線。

TP-Link Air 系列內外兼具,質感生活風格零犧牲

除了美觀之外,TP-Link 可沒在最重要的功能性少下功夫,在一貫的空間風格調性裡, AX3000 雙頻 Wi-Fi 6 Archer Air R5 路由器搭配 AX3000 雙頻 Wi-Fi 6 Archer Air E5 訊號延伸器,可以提供穩定的網路訊號覆蓋,讓家中網路訊號零死角。值得一提的是,TP-Link AX3000 雙頻 Wi-Fi 6 Archer Air R5 路由器本就能夠覆蓋 40坪左右的訊號面積,對於都會住宅坪數而言得以一個抵全空間使用。這個實用性也讓 Debby 感到驚喜與方便,「就算沒有預留路由器與訊號延伸器的線路與位置,住宅皆有離地 30 公分的電器插座,AX3000 雙頻 Wi-Fi 6 Archer Air R5 路由器與 AX3000 雙頻 Wi-Fi 6 Archer Air E5 訊號延伸器置於這種插座旁也非常順眼不違和。」也恰好印證了「設計的無形」——讓人無察覺異狀、感受到「理應如此」的順暢使用體驗。

而且若有房內收訊不佳的情況,也無需再費大周章拉網路線,仰賴 TP-Link AX3000 雙頻 Wi-Fi 6 Archer Air E5 訊號延伸器的協助,就能穩定於居家內所有空間延伸訊號,且只要使用一個 Wifi 名稱無須再更換WiFi信號。

輕鬆設定,靈活打造全家的Wifi

乘著智能家電的風潮,無論是設計師與屋主,皆不需擔憂複雜的設定問題,TP-Link AX3000 雙頻 Wi-Fi 6 Archer Air R5 路由器與 AX3000 雙頻 Archer Air E5 訊號延伸器的設定操作簡易,前者只要接上電源與網路線便可順暢運作,而後者則是一條電源即可。

通電後,透過 TP-Link Tether App 設定與快速管理居家網路,使用一個 Wifi 名稱,便可連結64台的設備,不用像以往路由器從客廳走到房間時還要更改不同的Wifi名稱才會維持穩定的訊號,可讓全家成員使用各式聯網產品或移動到各處都不受干擾又便利。而其中內建的 HomeShield 家庭網路保護套組服務,得以識別所有智慧聯網設備,每當有新設備連接 App 時,將會以訊號通知,如有疑慮甚至可以選擇封鎖陌生連結,免於 Io T 設備遭受攻擊,保護家中網路環境,居家上網更安心。

輕鬆享受輕奢風格設計,也以 TP-Link 打造訊號零死角的智慧居家,證明了擁抱質感生活美學與享有當代科技,兩者並非單選題的雙贏局面!

■ Wi-Fi 6 Archer Air R5 路由器 購買網址:https://bit.ly/3Un8TpH

■ Wi-Fi 6 Archer Air E5訊號延伸器 購買網址:https://bit.ly/3UoSVLO