年金是什麼?

年金是一種在特定時期內(亦可以為終身),定期而持續地派發現金的理財工具。由於其穩定派發現金的特質,年金在退休規劃中,能夠起到重要的作用。

除了金融機構發行的年金產品外,香港政府亦有推出公共年金「香港年金計劃」,為公眾提供非常穩定而可靠的年金選擇。除此以外,倘若持有物業而又沒有需要傳承給下一代,逆按揭(安老按揭)亦是一個可行的年金選項。

香港年金分類

合資格延期年金 (Qualifying Deferred Annuity Policy, QDAP) 是符合保監局指引訂明條件的年金保單,相關產品的保費可作扣稅,每個課稅年度上限為$6萬(此上限與強積金可扣稅自願性供款一同計算)。

要成為合資格延期年金的訂明條件包括:

- 保費最少為 HK$18萬

- 供款期最少 5 年

- 年金領取期最短 10 年

- 年金領取年齡須為 50 歲或以上

其他未符合資格的年金產品,例如香港年金(公共年金)等即期年金,保費則不可作扣稅。

即期年金(Immediate annuity)的特色是一筆過繳付保費後,隨即開始領取年金收入。此類年金特別適合在退休時領收一大筆退休金的人士參與,能在退休一刻便開始領取年金收入。

延期年金(Deferred annuity)的特色是在較年輕時以一筆過或分期供款方式繳付保費,而金融機構在「累積期」內不斷投資,到指定年期或年齡後才開始領取年金收入。此類年金特別適合計劃在10至15年後退休的在職人士參與,在準備退休前以較保守的方式,為退休生活製造基本現金流。

終身年金(Life annuity)即終身派發的年金。不同金融機構對「終身」可能有不同的定義,例如是領收年金者身故之時,或以100歲作為最後領收年。此類年金適合大部分退休人士參與,考慮到醫療科技的進步,人均壽命不斷上升;終身年金在這個情況下,更能對沖因長壽而帶來的晚年經濟壓力。

定期年金(Annuity certain)即於指定年期內派發年金,例如10年或20年。此類年金適合有特定年期計劃花錢的人士,例如是希望在退休頭10年,趁自己「行得走得」,有更大現金流支付基本生活費外的旅遊娛樂開支

年金比較:公共年金 vs 延期年金

| 公共年金(即期終身年金) | 延期年金 | |

| 申請資格 | 60 歲或以上持有效香港永久性居民身份證人士,不須驗身 | 視乎個別金融機構的核保要求,一般情況下不須驗身 |

| 供款方式 | 整付保費,即只需繳付一筆過保費 | 整付或分期繳付(如5年、10年或更長年期繳付) |

| 提取方式 | 每月派發,金額全數保證 | 每月、每季或每年派發。個別保險公司容許消費者不提取年金收入並將其留在保單內積存生息,惟須注意該息率一般為非保證,而保險公司亦有權隨時調整 |

| 提取年齡 | 參與計劃首年開始 | 視乎參與計劃的設計而定 |

| 回報 | 視乎所選領受方式和實際領受期而異 以香港年金為例,若以65歲男性平均預期壽命約86歲計算,領受年金21年的內部回報率約為4% | 視乎金融機構的實際表現、所選領受方式和實際領受期而異 要注意回報或領受金額,一般分為「保證」及「非保證」兩部分 |

| 稅務優惠 | 由於是退休人士一筆過繳付保費,因此並不適用 | 合資格延期年金保單每年最高扣除額為$6萬。以現時香港最高稅階的17%為例,最多可獲扣稅$10,200 |

| 本金能否取回? | 提早退保或終止年金或會引致大額財務損失,取回的金額可能遠低於已繳付的保費總額 | |

買扣稅年金可以節省幾多稅項?

納稅人就合資格延期年金保單 (QDAP) 中的合資格延期年金保費,或於強積金計劃下作出的可扣稅自願性供款,均可享有扣稅優惠,扣除額每年上限為 $6萬。以現時香港最高稅階的17%為例,每年度最多可獲扣除的稅項為$10,200。

以2023/24課稅年度為例,以下人士可透過合資格延期年金,每年節省多少稅款。

| 單身人士 | 已婚人士、育有兩名子女、配偶沒有工作 | |

| 每月入息 | $3萬 (每年收入$36萬) | $6萬 (每年收入$72萬) |

| 原本應繳稅款 | $17,700 | $34,700 |

| 合資格延期年金保單保費 | $60,000 | $60,000 |

| 新應繳稅款 | $9,000 | $24,500 |

| 每年可節省稅款 | $8,700 | $10,200 |

一般來說,收入愈高的人,由於更大比率的收入在稅階17%中徵收,因此同額的$6萬扣稅額,能節省到更多的稅款。

買年金也有壞處?

雖然年金算是最有效應對退休生活費的理財工具,但它也有其限制性。首先,年金計劃一旦開始,便會將投入的資金鎖在計劃當中。假若需要應急錢而提早贖回本金,則極有可能面對提早贖回的收費,引致大額虧損。

另外,通脹亦是退休生活的一大風險,而在退休生活的整整二三十年間,物價極有可能已經翻倍。假如年金計劃只能派發定額生活費,而沒有針對通脹因素作出調整,在後期的退休生活,則有機會需要節衣縮食。

再者,發行機構的信貸風險亦必須要審慎分析。考慮到領取年金期往往長達十數年,倘若發行機構中途因財困而未能履行派發承諾,便有可能讓閣下的退休生活晴天霹靂。

年金是否適合你?購買前2大必讀重點

如果沒有妥善的方法,將資產持續地增值和將創造足夠的被動收入,退休生活將會變得驚險萬分。即使在60歲退休時擁有$100萬存款,以每個月生活費$6,000為例,在沒有通脹和儲蓄回報的簡單假設下,不夠14年便會將$100萬存款耗盡,這樣對於人均壽命達80歲以上的香港人,最後幾年的生活該如何過?

但如果將同一筆$100萬存款,放進內部回報率達4%的年金計劃當中,就能簡單地將$6,000生活費的領取期間,由不足14年大幅提升至20年以上,絕對是簡單而有效應對長壽風險的方法之一。

由於不同的年金計劃,年金派發期間及派發金額都有設定上的彈性,因此在比較不同公司不同類型的年金產品時,最客觀的方法,就是比較產品的內部回報率 (Internal rate of return,簡稱IRR)。

內部回報率是一種計算回報的方法。所謂「內部」,是指只計算有關的現金流,包括所有投入的資金(例如保費)、提取的金額(例如年金收入)及時間因素,而不考慮外在因素的影響(例如通脹率)。數值愈高,代表其回報愈可觀,也就代表能派發的年金愈多,或/及能領收年金的期間愈長。

可是投資者必須注意,有些私營年金計劃,回報當中有「保證」和「非保證」部分。即使其標榜內部回報率高,但若然其非保證部分佔比較重,這種年金計劃是否能夠持續地派發年金,就存在較大的不確定性。

年金計算機

以下是香港年金計劃計算機,只要簡單輸入幾項數據,就能獲得能夠終生領受年金的數值。

以65歲男性為例,每$100萬的整付保費,就能終生領受$5,800的年金。對很多人來說,$5,800的年金,已經能夠應付基本的生活開支。

退休後回報與醫療保障一樣重要

即使有大筆資產投入在年金計劃中,能夠在退休生活提供大筆的生活費,但如果沒有基本的風險管理,一旦遇上意外或重病,就很有可能將本來的退休策劃全盤推翻。在沒有公司醫保打底的情況下,為應付大額的醫療開支,或需要提早贖回本金,既要蒙受提早退保的損失,往後的退休計劃亦大失預算。

要避免這種危險的局面,只要每月從年金中撥出一千幾百元,購買基本的醫療保險計劃,當我們退休後面對健康風險時,就不用從自己荷包掏錢,去應付大額醫療開支。此外,無論是政府還是醫生,都建議大家預防勝於治療,因此每年定期進行全面身體檢查,亦能有效地提早發現健康問題;及早對症下藥之餘,同時能大大降低潛在的醫療開支。

咁應該要咩保險呀?

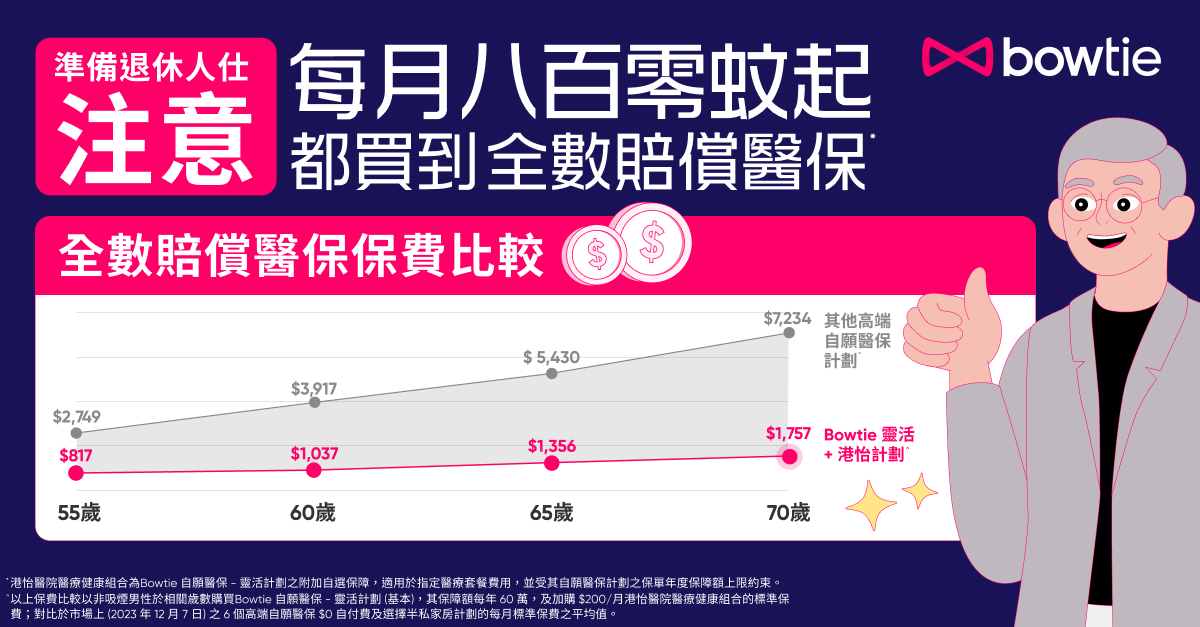

考慮到退休後沒有公司醫保和固定工作收入,Bowtie建議大家購買Bowtie 自願醫保靈活計劃(基本)+Bowtie 港怡醫院醫療健康組合(每月$200加購)(下稱 Bowtie 靈活(基本)+港怡計劃)。呢個組合有甚麼優點?就讓我們一起看看!

年金收入足以支持保費

如果你已購買年金,亦可以透過年金收入支付保費。以一個 65 歲非吸煙男士為例,如果投保 「Bowtie 靈活(基本)+港怡計劃」,每月保費為$1,290;按上述香港年金的計算例子,假設該名 65 歲男士整付$100萬年金保費,就能終身取得每月$5,800的年金金額,用以支付保費。

想為保費自製全數或部份資助,當然不只年金這個方法。事實上,只要「計啱條數」,不論是保單逆按、逆按揭、定期存款、具生息能力的股票/債券/基金等同樣可以達到資助保費的效果。