加税,加了個寂寞

昨夜,壓在新能源上的石頭終於落地了。

消息面上,美國發布對華加徵301關税四年期複審結果,宣佈在原有關税基礎上繼續提高税率,商品涉及鋼鐵和鋁材、半導體、電池、關鍵礦物、太陽能電池和起重機等。

本輪加税針對性明確,矛頭直指我們“新三樣”優勢製造產業,此前耶倫來華明確表示過美方態度,頗有下通牒的意思。

但雷聲大,雨點小。

整體來看,區別於特朗普時代數千億的關税,這次涉及的商品價值僅僅只有180億美元左右。另一動機事關2024美國大選,為了討好一些製造業大州,利用在任之便的拜登不得不“精準打擊”,實際上還是有“拉票”的表演成分。

其中,針對新能源產業鏈上下游的税率調整:

1)對新能源汽車,税率從25%提高至100%;

2)對動力電池、零部件,從7.5%提高至25%;部分材料和上游關鍵礦物,税率提高至25%;

3)對儲能電池,税率從7.5%提高到25%;

4)對光伏電池,從25%提高到50%。

對於產業自身,關税最終的影響也十分有限,因為規模就那麼點。比如,中國電動車對美出口比例只佔約1.17%,鋼鐵也只佔1.09%。

在美國短期難以建立起比較優勢時,需求最終還是由美國人民買單,這份需求也只佔全球的一小部分。對真正能卡到他們脖子的產品政策,明面上是好於預期的。

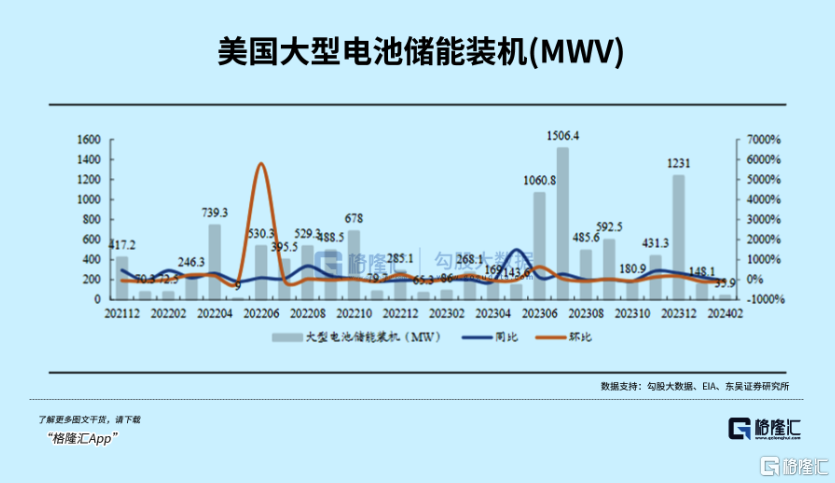

針對“新三樣”政策,加税看似強硬,其實也是有的放矢,例如儲能電池。

據行業協會,2023年中國鋰離子電池出口第一大市場仍為美國,佔出口額總額的20.8%。去年全球鋰離子電池出貨量為185GWh,中國需求量84GWh佔比45%,而第二大市場就是北美,佔比30%。

不同於用在電動汽車上的鋰離子電池,儲能系統不受IRA的外國關注實體的約束,具有更高價格競爭力的中國電池主導了包括美國和歐洲在內的儲能市場,出貨量最多的十家制造商裏就有8家是中國企業。

而且從去年至今,由於原材料跌價,電池價格已經降低了相當大的比例,疊加關税只是抵消一部分降價效果,需求量略有影響,何況,政策要到兩年後才執行。

沒有立即生效的還有天然石墨和永磁材料。此前《鋰電傳來一則利好》有過分析,美方對IRA法案的最終解釋特意明確了關鍵礦物等概念。

負極石墨,電解質鹽、粘結劑和電解液添加劑中含有的關鍵礦物被定義為“難以追溯的材料”,美方對其開了為期兩年的綠燈,這方面的中國產品可以維持正常供應。根本原因或在於,真正落地美國本土的產能很少,而想幹這事兒,時間長,付出代價大,實在沒條件幹。

重新看待此前壓制鋰電估值的兩座大山,產能過剩導致的價格競爭,以及出海尋求增量面臨的政策風險。

在IRA和關税落地後,全球市場話語權較大的兩極,美國和歐盟,其中美國方面已經做出迴應。外界一度預期的加徵100%關税沒有發生,很多環節25%關税,儲能還豁免兩年。

這是主材價格向下調整後能夠接受的變化,利空在下跌的股價中消化,已近尾聲。

從今日盤面來看,市場對儲能的態度有所回暖,多隻個股盤中拉昇接近升停。

國內鋰電產業鏈裏,如寧德時代、湖南裕能、科達利等企業海外產能已經逐步落地,關税可能推動美國加快儲能裝機,對於產品具備出海競爭力的國內鋰電公司,有望開啟第二增長曲線。

電池板塊早盤一度升近2%,中證電池主題指數(931719)成分股中,負極材料市值前五的尚太科技領升5.08%,天奈科技上升3.59%,陽光電源上升2.23%,科達利上升1.69%,三花智控上升1.54%,新宙邦、派能科技、湖南裕能、天賜材料等個股跟升。

至於光伏電池,更是加了個寂寞。

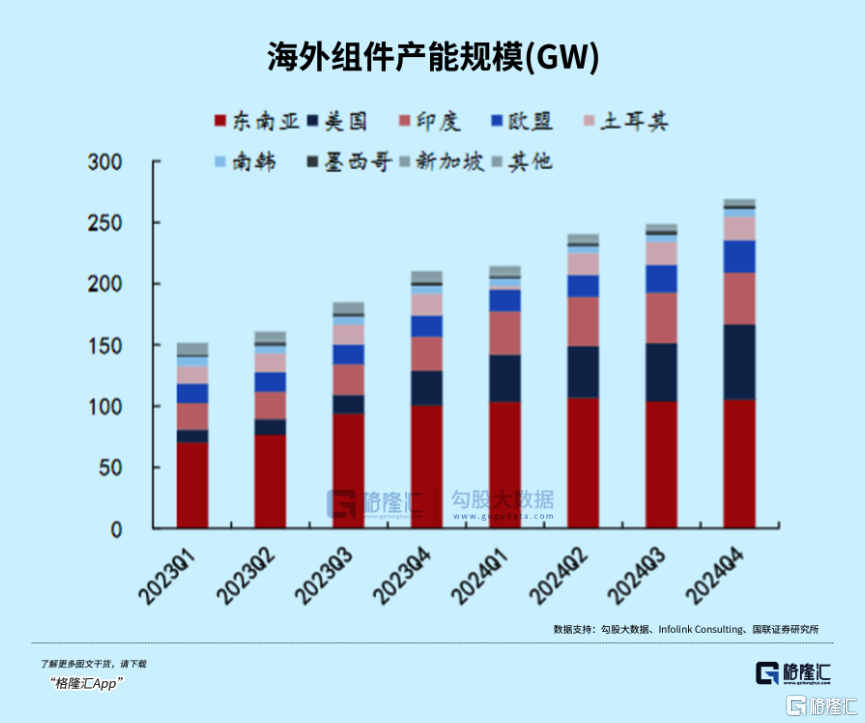

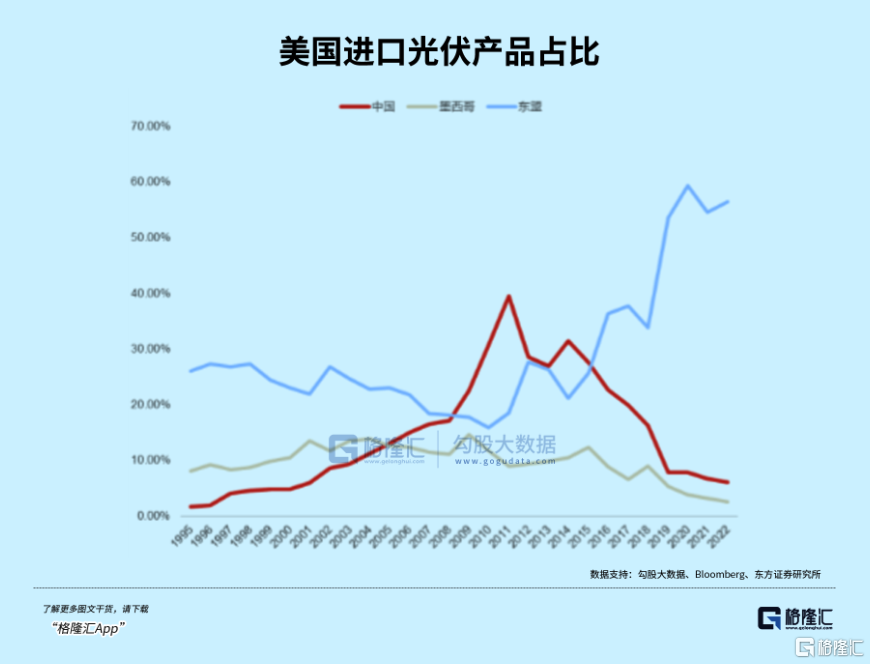

中國光伏產業對美出口早已借道東南亞,2023年我國光伏電池片對美國出口佔比不足0.1%;組件對美出口佔不到0.03%。受此次關税影響的中國直接出口美國的光伏電池和組件總額,在2023年合計僅為1.06億美元。

2018 年起,美國針對進口光伏電池與組件開始徵收201條款關税與301條款關税,201關税涵蓋大多數國家,包括東南亞四國,而301關税僅針對中國,即1億多美元出口美國的光伏產品。

對光伏來説,真正要關注的政策變化在6月。2022 年6月,拜登政府給予東南亞四國的組件與電池為期兩年的反規避關税緩衝期,今年6月6日到期,屆時要看是否延續東盟4國對美出口的關税豁免。

美股清潔能源股昨晚徹底不淡定了,昨晚SunPower盤中幾乎一夜翻倍,Maxeon Solar也升了快50%,兩家中概光伏股阿特斯、晶科能源也分別升7.53%,7.15%。

貿易政策存在較大不確定性,對市場更多的是一種情緒擾動,因為幾家一體化光伏企業,如晶科、天合光能、隆基也預先在海外佈局產能,並未受到太大負面影響。