Allianz Global Investors GmbH

Frankfurt am Main

Jahresbericht 31. Dezember 2023

Allianz Euro Rentenfonds

Tätigkeitsbericht

Der Fonds engagiert sich vorwiegend am Euro-Anleihenmarkt. Wertpapiere müssen beim Erwerb eine gute Bonität (Investment-Grade-Rating) aufweisen. Anlageziel ist eine marktgerechte Rendite. Relevante Angaben zur ESG-Strategie können dem Anhang des Berichts entnommen werden.

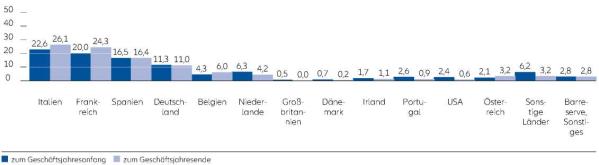

Im Berichtsjahr wurden im Portfolio die Wertpapieranlagen noch stärker auf Anleihen staatlicher Emittenten konzentriert. Dabei hatten unverändert Papiere von Ländern aus der Euro-Peripherie wie Italien und Spanien einen erheblichen Anteil neben Positionen in erstklassigen Anleihen aus Frankreich und Deutschland. Die Beimischung von Unternehmensanleihen und gedeckten Schuldverschreibungen (Covered Bonds) wurde deutlich reduziert. Das durchschnittliche Bonitätsrating des Wertpapierbestands (gemäß Systematik von Standard & Poor’s) blieb per saldo unverändert und lag zum Jahresende bei A+. Auf der Laufzeitebene stand weiterhin das mittel- bis langfristige Segment im Vordergrund, wobei der Fälligkeitsbereich oberhalb von zehn Jahren in erheblichem Umfang vertreten blieb. Die Duration (mittlere Kapitalbindungsdauer) des Portfolios erhöhte sich leicht auf zuletzt etwas mehr als sieben Jahre. Die Liquiditätsquote verharrte unter dem Strich auf sehr niedrigem Niveau.

Mit dieser Anlagestruktur gewann der Fonds kräftig an Wert, blieb aber unter Berücksichtigung der laufenden Kosten merklich hinter seinem Vergleichsindex zurück. Im positiven absoluten Ergebnis spiegelte sich wider, dass die Zinsen an den Anleihenmärkten im Euroraum nach anfänglichem Anstieg überwiegend wieder zurückgingen, womit entsprechende Kursgewinne einhergingen. Ausschlaggebend war die nachlassende Inflationsdynamik. Die Beimischungen nicht-staatlicher Anleihen im Portfolio hatten ein zu geringes Gewicht, um sich maßgeblich auf die Wertentwicklung des Fonds auszuwirken.

Das Sondervermögen bewirbt ökologische und/oder soziale Merkmale im Sinne des Artikels 8 (1) der Verordnung (EU) 2019/2088 (Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor oder die „Offenlegungsverordnung“). Die Darstellung der offenzulegenden Informationen für regelmäßige Berichte für Finanzprodukte im Sinne des Artikels 8 (1) gemäß der Offenlegungsverordnung sowie im Sinne des Artikels 6 gemäß der Verordnung (EU) 2020/852 (die „Taxonomie-Verordnung“) können dem Anhang des Berichts entnommen werden.

Die Wertentwicklung wurde nach der BVI-Methode berechnet und betrug im Berichtszeitraum für die Anteilklasse A (EUR) 6,23 %, für die Anteilklasse AT (EUR) 6,23 % und für die Anteilklasse P (EUR) 6,55 %. Für den Vergleichsindex JP Morgan EMU Investment Grade Return in EUR betrug die Wertentwicklung im gleichen Zeitraum 7,00 %.

Der Konflikt zwischen Russland und Ukraine hat nicht nur politische Auswirkungen, sondern auch wirtschaftliche. Sowohl die verhängten Sanktionen gegen Russland als auch die weiteren geopolitischen Entwicklungen führten im Berichtszeitraum zu teurerer und knapperer Energie, höherer Inflation und Zinsen, sowie Problemen in den Lieferketten. Diese Effekte spiegeln sich auch in den Kapitalmärkten wider, wo die Preise von Markt- und Börsenwerten beeinflusst werden. Die globale Wirtschaft und die Kapitalmärkte sind weiterhin mit hoher Unsicherheit konfrontiert.

Zur Quantifizierung der im Berichtsjahr realisierten Marktpreisrisiken berechnet die Gesellschaft die Schwankungsbreite (Volatilität) der Anteilswerte des Sondervermögens in diesem Zeitraum. Diese Größe wird mit der Schwankungsbreite eines globalen gemischten Aktien/Renten-Indexportfolios verglichen. Wenn das Sondervermögen eine im Vergleich zum Indexportfolio deutlich erhöhte Schwankungsbreite realisiert hat, wird das Marktpreisrisiko des Sondervermögens als „hoch“ eingestuft. Liegt die Schwankungsbreite des Sondervermögens nicht weit von der des Indexportfolios entfernt, wird das Risiko als „mittel“ klassifiziert. Im Falle einer im Vergleich zum Indexportfolio deutlich kleineren Volatilität des Sondervermögens wird das Marktpreisrisiko als „gering“ bewertet.

Das Sondervermögen Allianz Euro Rentenfonds hat im Berichtszeitraum ein mittleres Marktpreisrisiko realisiert.

Die Beurteilung, ob Schwankungen einer Fremdwährung gegenüber der Basiswährung des Sondervermögens einen Einfluss auf den Wert des Sondervermögens haben, erfolgt auf Basis des Ausmaßes, mit dem das Sondervermögen im Berichtsjahr in Vermögenswerte in Fremdwährung investiert war, unter Berücksichtigung möglicher Absicherungsgeschäfte.

Das Sondervermögen Allianz Euro Rentenfonds war im Berichtszeitraum mit einem geringen Ausmaß in Vermögenswerte investiert, welche direkt bei Schwankungen der Fremdwährung gegenüber der Basiswährung des Sondervermögens wertmäßigen Schwankungen unterliegen.

Die Beurteilung der durch das Sondervermögen im Berichtsjahr eingegangenen Liquiditätsrisiken erfolgt unter Berücksichtigung des Anteils von Vermögenswerten, deren Veräußerbarkeit potenziell eingeschränkt sein kann oder ggf. nur unter Inkaufnahme eines Abschlags auf den Verkaufspreis möglich ist.

Das Sondervermögen Allianz Euro Rentenfonds hat im Berichtszeitraum ein geringes Liquiditätsrisiko aufgewiesen.

Zur Quantifizierung der im Berichtsjahr eingegangenen Adressenausfallrisiken betrachtet die Gesellschaft den Anteil von ausfallgefährdeten Vermögenswerten und deren Ausfallpotenzial. Wenn das Sondervermögen im Berichtsjahr mit einem deutlichen Anteil in ausfallgefährdeten Vermögenswerten mit hohem Ausfallpotenzial investiert war, wird das Adressenausfallrisiko des Sondervermögens als „hoch“ eingestuft. Lag der Anteil von ausfallgefährdeten Vermögenswerten in einem moderaten Bereich bzw. war deren Ausfallpotenzial als mittel zu bewerten, wird das Risiko als „mittel“ klassifiziert. War das Sondervermögen mit einem geringen Anteil in ausfallgefährdete Vermögenswerte investiert oder war deren Ausfallpotenzial nur als gering einzustufen, wird das Adressenausfallrisiko als „gering“ eingeschätzt.

Das Sondervermögen Allianz Euro Rentenfonds war im Berichtszeitraum mit einem mittleren Anteil in ausfallgefährdete Vermögenswerte investiert.

Zur Quantifizierung der im Berichtsjahr eingegangenen Zinsänderungsrisiken berechnet die Gesellschaft die Sensitivität des Sondervermögens in Bezug auf Veränderungen des aktuellen Zinsniveaus (über den mit der Duration gewichteten Anteil der zinssensitiven Positionen). Wenn das Sondervermögen im Berichtsjahr eine deutliche Sensitivität zu Veränderungen des aktuellen Zinsniveaus aufgezeigt hat, wird das Zinsänderungsrisiko des Sondervermögens als „hoch“ eingestuft. Lag diese Zinssensitivität des Sondervermögens in einem moderaten Bereich, wird das Risiko als „mittel“ klassifiziert. Im Falle einer geringen Zinssensitivität des Sondervermögens wird das Zinsänderungsrisiko als „gering“ bewertet.

Das Sondervermögen Allianz Euro Rentenfonds war im Berichtszeitraum mit einem mittleren Ausmaß gegenüber Zinsrisiken sensitiv.

Zur Bewertung der operationellen Risiken in den Prozessen der Gesellschaft führt die Gesellschaft in relevanten Prozessen, die auf Basis einer risikoorientierten Gesamtübersicht identifiziert werden, detaillierte Risikoüberprüfungen durch, identifiziert Schwachstellen und definiert Maßnahmen zu deren Behebung. Werden definierte Leistungen an externe Unternehmen übertragen, überwacht die Gesellschaft diese im Rahmen laufender Qualitätskontrollen und regelmäßiger Überprüfungen. Treten Ereignisse aus operationellen Risiken auf, werden diese unverzüglich nach Entdeckung korrigiert, erfasst, analysiert und Maßnahmen zur Vermeidung festgelegt. Sollte ein Ereignis aus operationellen Risiken das Sondervermögen betreffen, so werden relevante Verluste grundsätzlich durch die Gesellschaft ausgeglichen.

Das Sondervermögen Allianz Euro Rentenfonds war im Berichtszeitraum grundsätzlich operationellen Risiken in den Prozessen der Gesellschaft ausgesetzt, hat jedoch kein erhöhtes operationelles Risiko aufgewiesen.

Die wesentlichen Quellen des Veräußerungsergebnisses stellen sich im Berichtszeitraum wie folgt dar:

Die realisierten Gewinne resultieren im Wesentlichen aus dem Handel mit Renten bzw. rentenähnlichen Wertpapieren.

Für die realisierten Verluste ist im Wesentlichen der Handel mit Renten bzw. rentenähnlichen Wertpapieren ursächlich.

Struktur des Fondsvermögens in %

Entwicklung von Fondsvermögen und Anteilwert im 3-Jahresvergleich

| 31.12.2023 | 31.12.2022 | 31.12.2021 | 31.12.2020 | ||

| Fondsvermögen in Mio. EUR | |||||

| – Anteilklasse A (EUR) | WKN: 847 504/ISIN: DE0008475047 | 757,4 | 600,7 | 606,2 | 867,4 |

| – Anteilklasse AT (EUR) | WKN: 979 767/ISIN: DE0009797670 | 86,1 | 87,3 | 117,4 | 228,8 |

| – Anteilklasse P (EUR) | WKN: 979 748/ISIN: DE0009797480 | 685,3 | 412,8 | 452,7 | 535,9 |

| Anteilwert in EUR | |||||

| – Anteilklasse A (EUR) | WKN: 847 504/ISIN: DE0008475047 | 51,65 | 49,51 | 61,87 | 65,44 |

| – Anteilklasse AT (EUR) | WKN: 979 767/ISIN: DE0009797670 | 93,97 | 88,46 | 108,68 | 113,12 |

| – Anteilklasse P (EUR) | WKN: 979 748/ISIN: DE0009797480 | 1.025,77 | 982,48 | 1.227,83 | 1.298,84 |

Vermögensübersicht zum 31.12.2023

Gliederung nach Anlagenart – Land

| Kurswert in EUR | % des Fondsvermögens *) | |

| I. Vermögensgegenstände | ||

| 1. Anleihen | 1.507.300.514,87 | 98,59 |

| Deutschland | 168.465.712,28 | 11,02 |

| Frankreich | 371.535.562,38 | 24,28 |

| Niederlande | 64.674.802,01 | 4,22 |

| Italien | 398.681.995,67 | 26,08 |

| Irland | 17.097.101,55 | 1,12 |

| Dänemark | 3.627.785,99 | 0,24 |

| Portugal | 13.054.595,00 | 0,85 |

| Spanien | 251.022.491,76 | 16,44 |

| Belgien | 92.323.040,64 | 6,04 |

| Norwegen | 5.692.719,90 | 0,37 |

| Schweden | 1.246.771,44 | 0,08 |

| Finnland | 10.259.846,80 | 0,67 |

| Österreich | 48.972.867,38 | 3,20 |

| Estland | 1.891.988,70 | 0,12 |

| Lettland | 2.664.856,37 | 0,18 |

| Slowakei | 1.348.342,34 | 0,09 |

| USA | 9.040.561,51 | 0,59 |

| Kanada | 13.886.405,32 | 0,92 |

| Israel | 1.001.971,75 | 0,07 |

| Korea, Republik | 506.440,94 | 0,03 |

| Japan | 2.981.576,10 | 0,20 |

| Australien | 2.866.032,30 | 0,19 |

| Neuseeland | 4.825.823,91 | 0,31 |

| Sonstige | 19.631.222,83 | 1,28 |

| 2. Bankguthaben, Geldmarktpapiere, Geldmarkt- und geldmarktnahe Fonds | 4.146.105,20 | 0,27 |

| 3. Sonstige Vermögensgegenstände | 18.459.900,73 | 1,21 |

| II. Verbindlichkeiten | -1.071.660,66 | -0,07 |

| III. Fondsvermögen | 1.528.834.860,14 | 100,00 |

Gliederung nach Anlagenart – Währung

| Kurswert in EUR | % des Fondsvermögens *) | |

| I. Vermögensgegenstände | ||

| 1. Anleihen | 1.507.300.514,87 | 98,59 |

| EUR | 1.507.300.514,87 | 98,59 |

| 2. Bankguthaben, Geldmarktpapiere, Geldmarkt- und geldmarktnahe Fonds | 4.146.105,20 | 0,27 |

| 3. Sonstige Vermögensgegenstände | 18.459.900,73 | 1,21 |

| II. Verbindlichkeiten | -1.071.660,66 | -0,07 |

| III. Fondsvermögen | 1.528.834.860,14 | 100,00 |

*) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Vermögensaufstellung zum 31.12.2023

| ISIN | Gattungsbezeichnung | Markt | Stück bzw. Anteile bzw. Währung |

Bestand 31.12.2023 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

| im Berichtszeitraum | ||||||

| Börsengehandelte Wertpapiere | ||||||

| Verzinsliche Wertpapiere | ||||||

| EUR-Anleihen | ||||||

| XS1581375182 | 1,2500 % A2A S.p.A. MTN 17/24 | EUR | 2.000.000 | 0 | 0 | |

| XS1935139995 | 0,8750 % ABN AMRO Bank N.V. Preferred MTN 19/24 | EUR | 1.550.000 | 0 | 0 | |

| FR0014001LQ5 | 0,0000 % Agence France Locale MTN 21/31 | EUR | 1.500.000 | 0 | 0 | |

| XS0792977984 | 2,8750 % Alliander N.V. MTN 12/24 | EUR | 2.000.000 | 0 | 0 | |

| XS1935204641 | 0,5000 % ANZ New Zealand (Intl) Ltd. Mort.Cov. MTN 19/24 | EUR | 1.900.000 | 0 | 0 | |

| XS1699732704 | 0,6250 % ASB Bank Ltd. MT Mtg Cov.Nts 17/24 | EUR | 3.000.000 | 0 | 0 | |

| XS2465609191 | 1,0000 % Bank of Montreal MT Mortg.Cov. Bds 22/26 | EUR | 3.000.000 | 0 | 0 | |

| BE6299156735 | 1,0000 % Belfius Bank S.A. NonPreferred MTN 17/24 | EUR | 3.000.000 | 0 | 0 | |

| XS1342516629 | 1,0000 % BNG Bank N.V. MTN 16/26 | EUR | 3.000.000 | 0 | 0 | |

| FR0013396447 | 1,0000 % BPCE S.A. Preferred MTN 19/24 | EUR | 1.700.000 | 0 | 0 | |

| FR0011993518 | 1,7500 % BPCE SFH MT Obl.Fin.Hab. 14/24 | EUR | 3.000.000 | 0 | 0 | |

| DE0001135275 | 4,0000 % Bundesrep.Deutschland Anl. 05/37 | EUR | 37.100.000 | 44.000.000 | 12.000.000 | |

| DE0001135432 | 3,2500 % Bundesrep.Deutschland Anl. 10/42 | EUR | 12.000.000 | 2.000.000 | 0 | |

| DE0001135481 | 2,5000 % Bundesrep.Deutschland Anl. 12/44 | EUR | 12.500.000 | 2.000.000 | 0 | |

| DE0001102424 | 0,5000 % Bundesrep.Deutschland Anl. 17/27 | EUR | 35.200.000 | 49.000.000 | 29.800.000 | |

| DE0001102481 | 0,0000 % Bundesrep.Deutschland Anl. 19/50 | EUR | 27.900.000 | 28.100.000 | 15.700.000 | |

| DE0001102531 | 0,0000 % Bundesrep.Deutschland Anl. 21/31 | EUR | 10.700.000 | 15.000.000 | 22.300.000 | |

| DE0001102580 | 0,0000 % Bundesrep.Deutschland Anl. 22/32 | EUR | 12.700.000 | 11.500.000 | 26.000.000 | |

| XS2454011839 | 0,3750 % Canadian Imperial Bk of Comm. MT Cov. Bonds 22/26 | EUR | 3.000.000 | 0 | 0 | |

| XS2545263399 | 3,2500 % Carlsberg Breweries A/S MTN 22/25 | EUR | 700.000 | 0 | 0 | |

| FR0013413382 | 0,3750 % Cie de Financement Fon-cier MT Obl. Fonc. 19/27 | EUR | 2.500.000 | 0 | 0 | |

| FR0014006276 | 0,0100 % Cie de Financement Fon-cier MT Obl. Fonc. 21/27 | EUR | 2.400.000 | 0 | 0 | |

| XS1956955980 | 0,6250 % Coöperatieve Rabobank U.A. Non-Preferred MTN 19/24 | EUR | 2.100.000 | 0 | 0 | |

| XS2016807864 | 0,5000 % Crédit Agricole S.A. Non-Pref. MTN 19/24 | EUR | 3.000.000 | 0 | 0 | |

| XS1328173080 | 1,8750 % CRH Funding B.V. MTN 15/24 | EUR | 2.000.000 | 0 | 0 | |

| XS2046595836 | 0,5000 % Danske Bank AS FLR Non-Pref. MTN 19/25 | EUR | 3.000.000 | 0 | 0 | |

| DE000A3E5UY4 | 0,0100 % DZ HYP AG MTN Hyp.-Pfe. R.1239 21/26 | EUR | 3.000.000 | 0 | 0 | |

| XS2433244089 | 0,1250 % E.ON SE MTN 22/26 | EUR | 1.300.000 | 0 | 0 | |

| XS2306986782 | 0,1250 % EnBW International Finance BV MTN 21/28 | EUR | 2.300.000 | 0 | 0 | |

| XS1937665955 | 1,5000 % ENEL Finance Intl N.V. MTN 19/25 | EUR | 1.000.000 | 1.000.000 | 0 | |

| XS2432293673 | 0,2500 % ENEL Finance Intl N.V. MTN 22/25 | EUR | 2.050.000 | 0 | 0 | |

| EU000A284451 | 0,0000 % Europaeische Union MTN 20/25 | EUR | 17.650.000 | 0 | 0 | |

| XS1938387237 | 0,6250 % European Investment Bank MTN 19/29 | EUR | 3.000.000 | 0 | 0 | |

| BE0002826072 | 0,3000 % Flaemische Gemeinschaft MTN 21/31 | EUR | 1.600.000 | 0 | 0 | |

| BE0002890722 | 3,0000 % Flaemische Gemeinschaft MTN 22/32 | EUR | 2.400.000 | 0 | 0 | |

| XS2307768734 | 0,6000 % General Motors Financial Co. MTN 21/27 | EUR | 1.250.000 | 0 | 0 | |

| XS1527758145 | 1,0000 % Iberdrola Finanzas S.A. MTN 16/24 | EUR | 1.000.000 | 1.000.000 | 0 | |

| XS1398476793 | 1,1250 % Iberdrola Internati onal B.V. MTN 16/26 | EUR | 1.000.000 | 1.000.000 | 0 | |

| XS2483607474 | 2,1250 % ING Groep N.V. FLR MTN 22/26 | EUR | 3.000.000 | 0 | 0 | |

| XS2433136194 | 0,6250 % Israel MTN 22/32 | EUR | 1.300.000 | 0 | 0 | |

| XS1411535799 | 0,6500 % Johnson & Johnson Notes 16/24 | EUR | 2.000.000 | 0 | 0 | |

| BE0000304130 | 5,0000 % Koenigreich Belgien Obl. Lin. S.44 04/35 | EUR | 8.900.000 | 1.500.000 | 8.500.000 | |

| BE0000338476 | 1,6000 % Koenigreich Belgien Obl. Lin. S.78 16/47 | EUR | 29.000.000 | 15.500.000 | 5.000.000 | |

| NL0009446418 | 3,7500 % Koenigreich Niederlande Anl. 10/42 | EUR | 13.500.000 | 6.000.000 | 1.000.000 | |

| NL0010071189 | 2,5000 % Koenigreich Niederlande Anl. 12/33 | EUR | 15.000.000 | 12.000.000 | 5.500.000 | |

| NL00150012X2 | 2,0000 % Koenigreich Niederlande Anl. 22/54 | EUR | 9.950.000 | 5.000.000 | 0 | |

| ES00000120N0 | 4,9000 % Koenigreich Spanien Bonos 07/40 | EUR | 15.500.000 | 10.000.000 | 0 | |

| ES0000012K46 | 1,9000 % Koenigreich Spanien Bonos 22/52 | EUR | 12.000.000 | 12.000.000 | 0 | |

| ES0000012411 | 5,7500 % Koenigreich Spanien Obl. 01/32 | EUR | 30.100.000 | 17.000.000 | 5.800.000 | |

| ES0000012932 | 4,2000 % Koenigreich Spanien Obligaciones 05/37 | EUR | 26.700.000 | 9.000.000 | 1.000.000 | |

| BE0000347568 | 0,9000 % Königreich Belgien Obl. Lin. 19/29 | EUR | 25.000.000 | 30.000.000 | 5.000.000 | |

| BE0000324336 | 4,5000 % Königreich Belgien Obl. Lin. S.64 11/26 | EUR | 7.000.000 | 7.000.000 | 0 | |

| BE0000326356 | 4,0000 % Königreich Belgien Obl. Lin. S.66 12/32 | EUR | 20.000.000 | 15.000.000 | 3.000.000 | |

| ES00000123C7 | 5,9000 % Königreich Spanien Bonos 11/26 | EUR | 41.000.000 | 0 | 0 | |

| ES00000124C5 | 5,1500 % Königreich Spanien Bonos 13/28 | EUR | 48.700.000 | 18.000.000 | 5.000.000 | |

| ES00000124H4 | 5,1500 % Königreich Spanien Bonos 13/44 | EUR | 13.900.000 | 800.000 | 2.000.000 | |

| ES00000127G9 | 2,1500 % Königreich Spanien Obligaciones 15/25 | EUR | 41.000.000 | 10.000.000 | 0 | |

| DE000A3MQVV5 | 1,2500 % Kreditanst.f.Wiederaufbau MTN 22/27 | EUR | 10.000.000 | 10.000.000 | 0 | |

| DE000A30VM78 | 2,8750 % Kreditanst.f.Wiederaufbau MTN 22/29 | EUR | 4.700.000 | 0 | 0 | |

| DE000LB381U7 | 2,7500 % Ldsbk Baden-Wuerttemb. MTN Oeff.-Pfe. R.832 22/24 | EUR | 3.000.000 | 0 | 0 | |

| DE000LB2V833 | 0,3750 % Ldsbk Baden-Wuerttemb. MTN S.826 21/28 | EUR | 2.400.000 | 0 | 0 | |

| XS2312722916 | 0,2500 % Mondelez International Inc. Notes 21/28 | EUR | 2.400.000 | 0 | 0 | |

| XS1942618023 | 0,7500 % National Australia Bank Ltd. Mort.Cov.MT Bds 19/26 | EUR | 3.000.000 | 0 | 0 | |

| XS1956022716 | 0,3750 % OP Yrityspankki Oyj MTN 19/24 | EUR | 1.150.000 | 0 | 0 | |

| FR0010070060 | 4,7500 % Rep. Frankreich OAT 04/35 | EUR | 38.700.000 | 33.000.000 | 4.500.000 | |

| FR0010371401 | 4,0000 % Rep. Frankreich OAT 06/38 | EUR | 54.700.000 | 33.000.000 | 2.000.000 | |

| FR0011619436 | 2,2500 % Rep. Frankreich OAT 13/24 | EUR | 20.500.000 | 20.500.000 | 0 | |

| FR0011461037 | 3,2500 % Rep. Frankreich OAT 13/45 | EUR | 23.500.000 | 5.000.000 | 2.000.000 | |

| FR0012993103 | 1,5000 % Rep. Frankreich OAT 15/31 | EUR | 35.500.000 | 19.000.000 | 11.500.000 | |

| FR0013250560 | 1,0000 % Rep. Frankreich OAT 16/27 | EUR | 36.000.000 | 42.000.000 | 16.000.000 | |

| FR0013154028 | 1,7500 % Rep. Frankreich OAT 16/66 | EUR | 25.700.000 | 5.800.000 | 2.800.000 | |

| FR0013344751 | 0,0000 % Rep. Frankreich OAT 18/24 | EUR | 3.000.000 | 13.000.000 | 10.000.000 | |

| FR0013451507 | 0,0000 % Rep. Frankreich OAT 18/29 | EUR | 17.000.000 | 0 | 6.000.000 | |

| FR0013516549 | 0,0000 % Rep. Frankreich OAT 19/30 | EUR | 22.000.000 | 3.000.000 | 1.000.000 | |

| FR0014007TY9 | 0,0000 % Rep. Frankreich OAT 21/25 | EUR | 18.000.000 | 34.000.000 | 16.000.000 | |

| FR001400FYQ4 | 2,5000 % Rep. Frankreich OAT 22/26 | EUR | 19.400.000 | 19.400.000 | 0 | |

| FR0000571218 | 5,5000 % Rep. Frankreich OAT 97/29 | EUR | 35.000.000 | 0 | 0 | |

| XS2532370231 | 4,0000 % Republik Estland Bonds 22/32 | EUR | 1.750.000 | 0 | 0 | |

| FI4000242870 | 1,3750 % Republik Finnland Bonds 17/47 | EUR | 12.000.000 | 7.000.000 | 0 | |

| IE00BV8C9B83 | 1,7000 % Republik Irland Treasury Bonds 17/37 | EUR | 3.500.000 | 4.500.000 | 8.000.000 | |

| IE00BH3SQB22 | 1,5000 % Republik Irland Treasury Bonds 19/50 | EUR | 6.050.000 | 0 | 0 | |

| IE00BMD03L28 | 0,3500 % Republik Irland Treasury Bonds 22/32 | EUR | 11.000.000 | 8.000.000 | 0 | |

| IT0003535157 | 5,0000 % Republik Italien B.T.P. 03/34 | EUR | 38.800.000 | 26.500.000 | 7.000.000 | |

| IT0004532559 | 5,0000 % Republik Italien B.T.P. 09/40 | EUR | 17.850.000 | 3.000.000 | 0 | |

| IT0004889033 | 4,7500 % Republik Italien B.T.P. 13/28 | EUR | 27.800.000 | 11.000.000 | 0 | |

| IT0004923998 | 4,7500 % Republik Italien B.T.P. 13/44 | EUR | 9.200.000 | 0 | 0 | |

| IT0005001547 | 3,7500 % Republik Italien B.T.P. 14/24 | EUR | 38.000.000 | 31.000.000 | 8.000.000 | |

| IT0005024234 | 3,5000 % Republik Italien B.T.P. 14/30 | EUR | 31.000.000 | 10.000.000 | 1.000.000 | |

| IT0005090318 | 1,5000 % Republik Italien B.T.P. 15/25 | EUR | 32.700.000 | 0 | 10.000.000 | |

| IT0005170839 | 1,6000 % Republik Italien B.T.P. 16/26 | EUR | 31.000.000 | 13.000.000 | 19.000.000 | |

| IT0005273013 | 3,4500 % Republik Italien B.T.P. 17/48 | EUR | 17.000.000 | 7.800.000 | 6.000.000 | |

| IT0005323032 | 2,0000 % Republik Italien B.T.P. 18/28 | EUR | 23.000.000 | 4.000.000 | 0 | |

| IT0005424251 | 0,0000 % Republik Italien B.T.P. 20/24 | EUR | 15.000.000 | 21.000.000 | 6.000.000 | |

| IT0005499311 | 1,7500 % Republik Italien B.T.P. 22/24 | EUR | 14.000.000 | 14.000.000 | 0 | |

| IT0005494239 | 2,5000 % Republik Italien B.T.P. 22/32 | EUR | 60.000.000 | 36.800.000 | 2.800.000 | |

| IT0005534141 | 4,5000 % Republik Italien B.T.P. 22/53 | EUR | 6.000.000 | 6.000.000 | 0 | |

| IT0001174611 | 6,5000 % Republik Italien B.T.P. 97/27 | EUR | 26.000.000 | 10.000.000 | 0 | |

| XS2376820259 | 0,0000 % Republik Korea Notes 21/26 | EUR | 550.000 | 0 | 0 | |

| XS2361416915 | 0,0000 % Republik Lettland MTN 21/29 | EUR | 850.000 | 0 | 0 | |

| XS2317123052 | 0,0000 % Republik Lettland MTN 21/31 | EUR | 2.400.000 | 0 | 0 | |

| AT0000A04967 | 4,1500 % Republik Oesterreich MTN 07/37 144A | EUR | 10.300.000 | 10.300.000 | 0 | |

| AT0000A2WSC8 | 0,9000 % Republik Oesterreich MTN 22/32 | EUR | 21.500.000 | 5.000.000 | 5.000.000 | |

| AT0000A0VRQ6 | 3,1500 % Republik Österreich MTN 12/44 | EUR | 14.800.000 | 9.000.000 | 0 | |

| AT0000A269M8 | 0,5000 % Republik Österreich MTN 19/29 | EUR | 3.000.000 | 10.000.000 | 7.000.000 | |

| PTOTE5OE0007 | 4,1000 % Republik Portugal Obl. 06/37 | EUR | 8.400.000 | 2.400.000 | 0 | |

| PTOTELOE0028 | 0,4750 % Republik Portugal Obr. 20/30 | EUR | 4.150.000 | 0 | 0 | |

| XS2124046918 | 0,1250 % Santander Consumer Bank AS MTN 20/25 | EUR | 3.000.000 | 0 | 0 | |

| XS1955187692 | 0,3000 % Siemens Finan.maats-chappij NV MTN 19/24 | EUR | 900.000 | 0 | 0 | |

| XS2049616548 | 0,0000 % Siemens Finan.maats-chappij NV MTN 19/24 | EUR | 1.100.000 | 0 | 0 | |

| SK4000019857 | 1,0000 % Slowakei Anl. 21/51 | EUR | 2.550.000 | 0 | 0 | |

| XS1555402145 | 1,2500 % Snam S.p.A. MTN 17/25 | EUR | 1.000.000 | 1.000.000 | 0 | |

| XS1995620967 | 0,1250 % SpareBank 1 Boligkreditt AS MT Mortg.Cov.Bds 19/26 | EUR | 3.000.000 | 0 | 0 | |

| XS2404027935 | 0,2500 % Swedbank AB Preferred MTN 21/26 | EUR | 1.350.000 | 0 | 0 | |

| XS2576390459 | 3,2500 % The Bank of Nova Scotia MT Cov. Bds 23/28 | EUR | 2.800.000 | 2.800.000 | 0 | |

| XS2457002538 | 0,4500 % The Bank of Nova Scotia MT Mortg.Cov. Bds 22/26 | EUR | 3.000.000 | 0 | 0 | |

| XS2338355105 | 4,4520 % The Goldman Sachs Group Inc. FLR MTN 21/24 | EUR | 3.000.000 | 0 | 0 | |

| XS2432502008 | 0,5000 % The Toronto-Dominion Bank MTN 22/27 | EUR | 2.700.000 | 0 | 0 | |

| XS2400997131 | 0,0000 % Toyota Motor Finance (Neth.)BV MTN 21/25 | EUR | 1.200.000 | 0 | 0 | |

| DE000HV2ASU1 | 0,0100 % UniCredit Bank GmbH HVB MTN Hyp.-Pfe. S.2064 19/27 | EUR | 1.900.000 | 0 | 0 | |

| XS2433139966 | 0,9250 % UniCredit S.p.A. FLR Preferred MTN 22/28 | EUR | 2.900.000 | 0 | 0 | |

| FR0013394681 | 0,8920 % Veolia Environnement S.A. MTN 19/24 | EUR | 3.100.000 | 0 | 0 | |

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | ||||||

| Verzinsliche Wertpapiere | ||||||

| EUR-Anleihen | ||||||

| XS2463974571 | 0,6250 % ABB Finance B.V. MTN 22/24 | EUR | 500.000 | 0 | 0 | |

| XS2575555938 | 3,2500 % ABB Finance B.V. MTN 23/27 | EUR | 500.000 | 500.000 | 0 | |

| XS2308321962 | 0,1000 % Booking Holdings Inc. Notes 21/25 | EUR | 800.000 | 0 | 0 | |

| XS2244941063 | 1,8740 % Iberdrola International B.V. FLR Notes 20/Und. | EUR | 1.000.000 | 1.000.000 | 0 | |

| DE000A2TR182 | 0,0100 % Investitionsbank Schleswig-Hol. IHS 21/28 | EUR | 3.000.000 | 0 | 0 | |

| XS2530031546 | 3,2730 % Mitsubishi UFJ Finl Grp Inc. FLR MTN 22/25 | EUR | 3.000.000 | 0 | 0 | |

| Summe Wertpapiervermögen | ||||||

| Bankguthaben, Geldmarktpapiere, Geldmarkt- und geldmarktnahe Fonds | ||||||

| Bankguthaben | ||||||

| EUR-Guthaben bei der Verwahrstelle | ||||||

| State Street Bank International GmbH | EUR | 4.121.411,43 | ||||

| Guthaben in sonstigen EU/EWR-Währungen | ||||||

| State Street Bank International GmbH | DKK | 1.874,07 | ||||

| Guthaben in Nicht-EU/EWR-Währungen | ||||||

| State Street Bank International GmbH | AUD | 4.663,29 | ||||

| State Street Bank International GmbH | CAD | 7.718,00 | ||||

| State Street Bank International GmbH | CHF | 9.088,77 | ||||

| State Street Bank International GmbH | GBP | 4.285,34 | ||||

| State Street Bank International GmbH | JPY | 71.914,00 | ||||

| State Street Bank International GmbH | MXN | 17.604,19 | ||||

| State Street Bank International GmbH | USD | 213,92 | ||||

| Summe Bankguthaben | ||||||

| Summe der Bankguthaben, Geldmarktpapiere, Geldmarkt- und geldmarktnahe Fonds 30) | ||||||

| Sonstige Vermögensgegenstände | ||||||

| Zinsansprüche | EUR | 18.285.704,80 | ||||

| Forderungen aus Anteilscheingeschäften | EUR | 174.195,93 | ||||

| Summe Sonstige Vermögensgegenstände | ||||||

| Sonstige Verbindlichkeiten | ||||||

| Verbindlichkeiten aus Anteilscheingeschäften | EUR | -419.946,48 | ||||

| Kostenabgrenzung | EUR | -651.714,18 | ||||

| Summe Sonstige Verbindlichkeiten | ||||||

| Fondsvermögen | ||||||

| Summe der umlaufenden Anteile aller Anteilklassen | ||||||

| Bestand der Wertpapiere am Fondsvermögen (in %) | ||||||

| Bestand der Derivate am Fondsvermögen (in %) | ||||||

| ISIN | Gattungsbezeichnung | Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|

| Börsengehandelte Wertpapiere | 1.498.940.545,25 | 98,05 | |||

| Verzinsliche Wertpapiere | 1.498.940.545,25 | 98,05 | |||

| EUR-Anleihen | 1.498.940.545,25 | 98,05 | |||

| XS1581375182 | 1,2500 % A2A S.p.A. MTN 17/24 | % | 99,485 | 1.989.704,80 | 0,13 |

| XS1935139995 | 0,8750 % ABN AMRO Bank N.V. Preferred MTN 19/24 | % | 99,883 | 1.548.183,71 | 0,10 |

| FR0014001LQ5 | 0,0000 % Agence France Locale MTN 21/31 | % | 81,896 | 1.228.435,65 | 0,08 |

| XS0792977984 | 2,8750 % Alliander N.V. MTN 12/24 | % | 99,602 | 1.992.046,60 | 0,13 |

| XS1935204641 | 0,5000 % ANZ New Zealand (Intl) Ltd. Mort.Cov. MTN 19/24 | % | 99,869 | 1.897.514,61 | 0,12 |

| XS1699732704 | 0,6250 % ASB Bank Ltd. MT Mtg Cov.Nts 17/24 | % | 97,610 | 2.928.309,30 | 0,19 |

| XS2465609191 | 1,0000 % Bank of Montreal MT Mortg.Cov. Bds 22/26 | % | 95,721 | 2.871.618,90 | 0,19 |

| BE6299156735 | 1,0000 % Belfius Bank S.A. NonPreferred MTN 17/24 | % | 97,681 | 2.930.439,60 | 0,19 |

| XS1342516629 | 1,0000 % BNG Bank N.V. MTN 16/26 | % | 96,748 | 2.902.430,40 | 0,19 |

| FR0013396447 | 1,0000 % BPCE S.A. Preferred MTN 19/24 | % | 98,494 | 1.674.394,94 | 0,11 |

| FR0011993518 | 1,7500 % BPCE SFH MT Obl.Fin.Hab. 14/24 | % | 99,051 | 2.971.516,50 | 0,19 |

| DE0001135275 | 4,0000 % Bundesrep.Deutschland Anl. 05/37 | % | 120,434 | 44.681.014,00 | 2,92 |

| DE0001135432 | 3,2500 % Bundesrep.Deutschland Anl. 10/42 | % | 114,270 | 13.712.398,80 | 0,90 |

| DE0001135481 | 2,5000 % Bundesrep.Deutschland Anl. 12/44 | % | 103,318 | 12.914.748,75 | 0,84 |

| DE0001102424 | 0,5000 % Bundesrep.Deutschland Anl. 17/27 | % | 94,955 | 33.424.160,00 | 2,19 |

| DE0001102481 | 0,0000 % Bundesrep.Deutschland Anl. 19/50 | % | 55,735 | 15.550.062,21 | 1,02 |

| DE0001102531 | 0,0000 % Bundesrep.Deutschland Anl. 21/31 | % | 87,612 | 9.374.482,93 | 0,61 |

| DE0001102580 | 0,0000 % Bundesrep.Deutschland Anl. 22/32 | % | 85,655 | 10.878.183,73 | 0,71 |

| XS2454011839 | 0,3750 % Canadian Imperial Bk of Comm. MT Cov. Bonds 22/26 | % | 94,444 | 2.833.316,70 | 0,19 |

| XS2545263399 | 3,2500 % Carlsberg Breweries A/S MTN 22/25 | % | 99,548 | 696.833,69 | 0,05 |

| FR0013413382 | 0,3750 % Cie de Financement Fon-cier MT Obl. Fonc. 19/27 | % | 92,736 | 2.318.410,00 | 0,15 |

| FR0014006276 | 0,0100 % Cie de Financement Fon-cier MT Obl. Fonc. 21/27 | % | 90,250 | 2.166.008,16 | 0,14 |

| XS1956955980 | 0,6250 % Coöperatieve Rabobank U.A. Non-Preferred MTN 19/24 | % | 99,525 | 2.090.034,03 | 0,14 |

| XS2016807864 | 0,5000 % Crédit Agricole S.A. Non-Pref. MTN 19/24 | % | 98,426 | 2.952.788,10 | 0,19 |

| XS1328173080 | 1,8750 % CRH Funding B.V. MTN 15/24 | % | 99,961 | 1.999.227,20 | 0,13 |

| XS2046595836 | 0,5000 % Danske Bank AS FLR Non-Pref. MTN 19/25 | % | 97,698 | 2.930.952,30 | 0,19 |

| DE000A3E5UY4 | 0,0100 % DZ HYP AG MTN Hyp.-Pfe. R.1239 21/26 | % | 92,787 | 2.783.603,70 | 0,18 |

| XS2433244089 | 0,1250 % E.ON SE MTN 22/26 | % | 94,387 | 1.227.031,00 | 0,08 |

| XS2306986782 | 0,1250 % EnBW International Finance BV MTN 21/28 | % | 90,269 | 2.076.193,90 | 0,14 |

| XS1937665955 | 1,5000 % ENEL Finance Intl N.V. MTN 19/25 | % | 97,195 | 971.954,70 | 0,06 |

| XS2432293673 | 0,2500 % ENEL Finance Intl N.V. MTN 22/25 | % | 94,757 | 1.942.511,12 | 0,13 |

| EU000A284451 | 0,0000 % Europaeische Union MTN 20/25 | % | 95,639 | 16.880.257,03 | 1,10 |

| XS1938387237 | 0,6250 % European Investment Bank MTN 19/29 | % | 91,699 | 2.750.965,80 | 0,18 |

| BE0002826072 | 0,3000 % Flaemische Gemeinschaft MTN 21/31 | % | 83,069 | 1.329.105,12 | 0,09 |

| BE0002890722 | 3,0000 % Flaemische Gemeinschaft MTN 22/32 | % | 100,964 | 2.423.125,92 | 0,16 |

| XS2307768734 | 0,6000 % General Motors Financial Co. MTN 21/27 | % | 91,543 | 1.144.293,25 | 0,07 |

| XS1527758145 | 1,0000 % Iberdrola Finanzas S.A. MTN 16/24 | % | 99,458 | 994.579,50 | 0,07 |

| XS1398476793 | 1,1250 % Iberdrola Internati onal B.V. MTN 16/26 | % | 96,475 | 964.752,10 | 0,06 |

| XS2483607474 | 2,1250 % ING Groep N.V. FLR MTN 22/26 | % | 97,896 | 2.936.872,50 | 0,19 |

| XS2433136194 | 0,6250 % Israel MTN 22/32 | % | 77,075 | 1.001.971,75 | 0,07 |

| XS1411535799 | 0,6500 % Johnson & Johnson Notes 16/24 | % | 98,865 | 1.977.302,80 | 0,13 |

| BE0000304130 | 5,0000 % Koenigreich Belgien Obl. Lin. S.44 04/35 | % | 122,021 | 10.859.869,00 | 0,71 |

| BE0000338476 | 1,6000 % Koenigreich Belgien Obl. Lin. S.78 16/47 | % | 75,504 | 21.896.015,00 | 1,43 |

| NL0009446418 | 3,7500 % Koenigreich Niederlande Anl. 10/42 | % | 117,996 | 15.929.458,65 | 1,04 |

| NL0010071189 | 2,5000 % Koenigreich Niederlande Anl. 12/33 | % | 101,899 | 15.284.848,50 | 1,00 |

| NL00150012X2 | 2,0000 % Koenigreich Niederlande Anl. 22/54 | % | 90,347 | 8.989.525,51 | 0,59 |

| ES00000120N0 | 4,9000 % Koenigreich Spanien Bonos 07/40 | % | 118,870 | 18.424.850,00 | 1,21 |

| ES0000012K46 | 1,9000 % Koenigreich Spanien Bonos 22/52 | % | 69,521 | 8.342.518,80 | 0,55 |

| ES0000012411 | 5,7500 % Koenigreich Spanien Obl. 01/32 | % | 122,328 | 36.820.728,00 | 2,41 |

| ES0000012932 | 4,2000 % Koenigreich Spanien Obligaciones 05/37 | % | 110,988 | 29.633.793,33 | 1,94 |

| BE0000347568 | 0,9000 % Königreich Belgien Obl. Lin. 19/29 | % | 93,082 | 23.270.437,50 | 1,52 |

| BE0000324336 | 4,5000 % Königreich Belgien Obl. Lin. S.64 11/26 | % | 104,542 | 7.317.922,50 | 0,48 |

| BE0000326356 | 4,0000 % Königreich Belgien Obl. Lin. S.66 12/32 | % | 111,481 | 22.296.126,00 | 1,46 |

| ES00000123C7 | 5,9000 % Königreich Spanien Bonos 11/26 | % | 108,124 | 44.330.840,00 | 2,90 |

| ES00000124C5 | 5,1500 % Königreich Spanien Bonos 13/28 | % | 111,869 | 54.480.198,13 | 3,56 |

| ES00000124H4 | 5,1500 % Königreich Spanien Bonos 13/44 | % | 124,906 | 17.361.934,00 | 1,14 |

| ES00000127G9 | 2,1500 % Königreich Spanien Obligaciones 15/25 | % | 99,105 | 40.633.050,00 | 2,66 |

| DE000A3MQVV5 | 1,2500 % Kreditanst.f.Wiederaufbau MTN 22/27 | % | 96,232 | 9.623.244,00 | 0,63 |

| DE000A30VM78 | 2,8750 % Kreditanst.f.Wiederaufbau MTN 22/29 | % | 102,465 | 4.815.874,27 | 0,32 |

| DE000LB381U7 | 2,7500 % Ldsbk Baden-Wuerttemb. MTN Oeff.-Pfe. R.832 22/24 | % | 99,499 | 2.984.973,90 | 0,20 |

| DE000LB2V833 | 0,3750 % Ldsbk Baden-Wuerttemb. MTN S.826 21/28 | % | 87,966 | 2.111.187,12 | 0,14 |

| XS2312722916 | 0,2500 % Mondelez International Inc. Notes 21/28 | % | 89,537 | 2.148.883,44 | 0,14 |

| XS1942618023 | 0,7500 % National Australia Bank Ltd. Mort.Cov.MT Bds 19/26 | % | 95,534 | 2.866.032,30 | 0,19 |

| XS1956022716 | 0,3750 % OP Yrityspankki Oyj MTN 19/24 | % | 99,482 | 1.144.046,80 | 0,07 |

| FR0010070060 | 4,7500 % Rep. Frankreich OAT 04/35 | % | 120,614 | 46.677.614,13 | 3,05 |

| FR0010371401 | 4,0000 % Rep. Frankreich OAT 06/38 | % | 114,643 | 62.709.715,53 | 4,10 |

| FR0011619436 | 2,2500 % Rep. Frankreich OAT 13/24 | % | 99,436 | 20.384.380,00 | 1,33 |

| FR0011461037 | 3,2500 % Rep. Frankreich OAT 13/45 | % | 104,682 | 24.600.267,65 | 1,61 |

| FR0012993103 | 1,5000 % Rep. Frankreich OAT 15/31 | % | 94,564 | 33.570.216,45 | 2,20 |

| FR0013250560 | 1,0000 % Rep. Frankreich OAT 16/27 | % | 95,949 | 34.541.640,00 | 2,26 |

| FR0013154028 | 1,7500 % Rep. Frankreich OAT 16/66 | % | 71,620 | 18.406.340,00 | 1,20 |

| FR0013344751 | 0,0000 % Rep. Frankreich OAT 18/24 | % | 99,187 | 2.975.610,00 | 0,19 |

| FR0013451507 | 0,0000 % Rep. Frankreich OAT 18/29 | % | 87,777 | 14.922.088,30 | 0,98 |

| FR0013516549 | 0,0000 % Rep. Frankreich OAT 19/30 | % | 85,547 | 18.820.337,80 | 1,23 |

| FR0014007TY9 | 0,0000 % Rep. Frankreich OAT 21/25 | % | 96,731 | 17.411.580,00 | 1,14 |

| FR001400FYQ4 | 2,5000 % Rep. Frankreich OAT 22/26 | % | 100,423 | 19.482.062,00 | 1,27 |

| FR0000571218 | 5,5000 % Rep. Frankreich OAT 97/29 | % | 116,023 | 40.608.050,00 | 2,66 |

| XS2532370231 | 4,0000 % Republik Estland Bonds 22/32 | % | 108,114 | 1.891.988,70 | 0,12 |

| FI4000242870 | 1,3750 % Republik Finnland Bonds 17/47 | % | 75,965 | 9.115.800,00 | 0,60 |

| IE00BV8C9B83 | 1,7000 % Republik Irland Treasury Bonds 17/37 | % | 89,609 | 3.136.314,65 | 0,21 |

| IE00BH3SQB22 | 1,5000 % Republik Irland Treasury Bonds 19/50 | % | 75,575 | 4.572.286,90 | 0,30 |

| IE00BMD03L28 | 0,3500 % Republik Irland Treasury Bonds 22/32 | % | 85,350 | 9.388.500,00 | 0,61 |

| IT0003535157 | 5,0000 % Republik Italien B.T.P. 03/34 | % | 111,774 | 43.368.118,00 | 2,84 |

| IT0004532559 | 5,0000 % Republik Italien B.T.P. 09/40 | % | 111,262 | 19.860.222,38 | 1,30 |

| IT0004889033 | 4,7500 % Republik Italien B.T.P. 13/28 | % | 107,933 | 30.005.374,00 | 1,96 |

| IT0004923998 | 4,7500 % Republik Italien B.T.P. 13/44 | % | 108,433 | 9.975.813,00 | 0,65 |

| IT0005001547 | 3,7500 % Republik Italien B.T.P. 14/24 | % | 100,155 | 38.058.805,00 | 2,49 |

| IT0005024234 | 3,5000 % Republik Italien B.T.P. 14/30 | % | 102,220 | 31.688.122,50 | 2,07 |

| IT0005090318 | 1,5000 % Republik Italien B.T.P. 15/25 | % | 97,954 | 32.030.876,25 | 2,10 |

| IT0005170839 | 1,6000 % Republik Italien B.T.P. 16/26 | % | 97,395 | 30.192.372,50 | 1,97 |

| IT0005273013 | 3,4500 % Republik Italien B.T.P. 17/48 | % | 90,124 | 15.321.078,30 | 1,00 |

| IT0005323032 | 2,0000 % Republik Italien B.T.P. 18/28 | % | 96,898 | 22.286.482,50 | 1,46 |

| IT0005424251 | 0,0000 % Republik Italien B.T.P. 20/24 | % | 99,877 | 14.981.550,00 | 0,98 |

| IT0005499311 | 1,7500 % Republik Italien B.T.P. 22/24 | % | 99,152 | 13.881.280,00 | 0,91 |

| IT0005494239 | 2,5000 % Republik Italien B.T.P. 22/32 | % | 92,777 | 55.665.900,00 | 3,64 |

| IT0005534141 | 4,5000 % Republik Italien B.T.P. 22/53 | % | 103,955 | 6.237.285,00 | 0,41 |

| IT0001174611 | 6,5000 % Republik Italien B.T.P. 97/27 | % | 113,345 | 29.469.570,00 | 1,93 |

| XS2376820259 | 0,0000 % Republik Korea Notes 21/26 | % | 92,080 | 506.440,94 | 0,03 |

| XS2361416915 | 0,0000 % Republik Lettland MTN 21/29 | % | 86,518 | 735.404,45 | 0,05 |

| XS2317123052 | 0,0000 % Republik Lettland MTN 21/31 | % | 80,394 | 1.929.451,92 | 0,13 |

| AT0000A04967 | 4,1500 % Republik Oesterreich MTN 07/37 144A | % | 114,936 | 11.838.385,34 | 0,77 |

| AT0000A2WSC8 | 0,9000 % Republik Oesterreich MTN 22/32 | % | 88,174 | 18.957.461,60 | 1,24 |

| AT0000A0VRQ6 | 3,1500 % Republik Österreich MTN 12/44 | % | 104,293 | 15.435.368,44 | 1,01 |

| AT0000A269M8 | 0,5000 % Republik Österreich MTN 19/29 | % | 91,388 | 2.741.652,00 | 0,18 |

| PTOTE5OE0007 | 4,1000 % Republik Portugal Obl. 06/37 | % | 111,907 | 9.400.188,00 | 0,61 |

| PTOTELOE0028 | 0,4750 % Republik Portugal Obr. 20/30 | % | 88,058 | 3.654.407,00 | 0,24 |

| XS2124046918 | 0,1250 % Santander Consumer Bank AS MTN 20/25 | % | 96,010 | 2.880.306,30 | 0,19 |

| XS1955187692 | 0,3000 % Siemens Finan.maats-chappij NV MTN 19/24 | % | 99,436 | 894.920,13 | 0,06 |

| XS2049616548 | 0,0000 % Siemens Finan.maats-chappij NV MTN 19/24 | % | 97,545 | 1.072.993,02 | 0,07 |

| SK4000019857 | 1,0000 % Slowakei Anl. 21/51 | % | 52,876 | 1.348.342,34 | 0,09 |

| XS1555402145 | 1,2500 % Snam S.p.A. MTN 17/25 | % | 97,442 | 974.420,40 | 0,06 |

| XS1995620967 | 0,1250 % SpareBank 1 Boligkreditt AS MT Mortg.Cov.Bds 19/26 | % | 93,747 | 2.812.413,60 | 0,18 |

| XS2404027935 | 0,2500 % Swedbank AB Preferred MTN 21/26 | % | 92,353 | 1.246.771,44 | 0,08 |

| XS2576390459 | 3,2500 % The Bank of Nova Scotia MT Cov. Bds 23/28 | % | 101,394 | 2.839.022,20 | 0,19 |

| XS2457002538 | 0,4500 % The Bank of Nova Scotia MT Mortg.Cov. Bds 22/26 | % | 94,619 | 2.838.563,10 | 0,19 |

| XS2338355105 | 4,4520 % The Goldman Sachs Group Inc. FLR MTN 21/24 | % | 100,038 | 3.001.137,30 | 0,20 |

| XS2432502008 | 0,5000 % The Toronto-Dominion Bank MTN 22/27 | % | 92,736 | 2.503.884,42 | 0,16 |

| XS2400997131 | 0,0000 % Toyota Motor Finance (Neth.)BV MTN 21/25 | % | 94,523 | 1.134.279,84 | 0,07 |

| DE000HV2ASU1 | 0,0100 % UniCredit Bank GmbH HVB MTN Hyp.-Pfe. S.2064 19/27 | % | 90,519 | 1.719.869,17 | 0,11 |

| XS2433139966 | 0,9250 % UniCredit S.p.A. FLR Preferred MTN 22/28 | % | 92,932 | 2.695.021,04 | 0,18 |

| FR0013394681 | 0,8920 % Veolia Environnement S.A. MTN 19/24 | % | 100,455 | 3.114.107,17 | 0,20 |

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | 8.359.969,62 | 0,54 | |||

| Verzinsliche Wertpapiere | 8.359.969,62 | 0,54 | |||

| EUR-Anleihen | 8.359.969,62 | 0,54 | |||

| XS2463974571 | 0,6250 % ABB Finance B.V. MTN 22/24 | % | 99,159 | 495.794,65 | 0,03 |

| XS2575555938 | 3,2500 % ABB Finance B.V. MTN 23/27 | % | 101,284 | 506.419,65 | 0,03 |

| XS2308321962 | 0,1000 % Booking Holdings Inc. Notes 21/25 | % | 96,118 | 768.944,72 | 0,05 |

| XS2244941063 | 1,8740 % Iberdrola International B.V. FLR Notes 20/Und. | % | 94,236 | 942.355,80 | 0,06 |

| DE000A2TR182 | 0,0100 % Investitionsbank Schleswig-Hol. IHS 21/28 | % | 88,829 | 2.664.878,70 | 0,17 |

| XS2530031546 | 3,2730 % Mitsubishi UFJ Finl Grp Inc. FLR MTN 22/25 | % | 99,386 | 2.981.576,10 | 0,20 |

| Summe Wertpapiervermögen | EUR | 1.507.300.514,87 | 98,59 | ||

| Bankguthaben, Geldmarktpapiere, Geldmarkt- und geldmarktnahe Fonds | |||||

| Bankguthaben | |||||

| EUR-Guthaben bei der Verwahrstelle | |||||

| State Street Bank International GmbH | % | 100,000 | 4.121.411,43 | 0,27 | |

| Guthaben in sonstigen EU/EWR-Währungen | |||||

| State Street Bank International GmbH | % | 100,000 | 251,42 | 0,00 | |

| Guthaben in Nicht-EU/EWR-Währungen | |||||

| State Street Bank International GmbH | % | 100,000 | 2.876,09 | 0,00 | |

| State Street Bank International GmbH | % | 100,000 | 5.270,78 | 0,00 | |

| State Street Bank International GmbH | % | 100,000 | 9.766,57 | 0,00 | |

| State Street Bank International GmbH | % | 100,000 | 4.936,17 | 0,00 | |

| State Street Bank International GmbH | % | 100,000 | 459,43 | 0,00 | |

| State Street Bank International GmbH | % | 100,000 | 939,90 | 0,00 | |

| State Street Bank International GmbH | % | 100,000 | 193,41 | 0,00 | |

| Summe Bankguthaben | EUR | 4.146.105,20 | 0,27 | ||

| Summe der Bankguthaben, Geldmarktpapiere, Geldmarkt- und geldmarktnahe Fonds 30) | EUR | 4.146.105,20 | 0,27 | ||

| Sonstige Vermögensgegenstände | |||||

| Zinsansprüche | 18.285.704,80 | 1,20 | |||

| Forderungen aus Anteilscheingeschäften | 174.195,93 | 0,01 | |||

| Summe Sonstige Vermögensgegenstände | EUR | 18.459.900,73 | 1,21 | ||

| Sonstige Verbindlichkeiten | |||||

| Verbindlichkeiten aus Anteilscheingeschäften | -419.946,48 | -0,03 | |||

| Kostenabgrenzung | -651.714,18 | -0,04 | |||

| Summe Sonstige Verbindlichkeiten | EUR | -1.071.660,66 | -0,07 | ||

| Fondsvermögen | EUR | 1.528.834.860,14 | 100,00 | ||

| Summe der umlaufenden Anteile aller Anteilklassen | STK | 16.249.469 | |||

| Bestand der Wertpapiere am Fondsvermögen (in %) | 98,59 | ||||

| Bestand der Derivate am Fondsvermögen (in %) | 0,00 | ||||

30) Im Bankguthaben können Cash Initial Margin enthalten sein.

Allianz Euro Rentenfonds A (EUR)

| ISIN | DE0008475047 |

| Fondsvermögen | 757.417.693,11 |

| Umlaufende Anteile | 14.665.140,152 |

| Anteilwert | 51,65 |

Allianz Euro Rentenfonds AT (EUR)

| ISIN | DE0009797670 |

| Fondsvermögen | 86.094.372,42 |

| Umlaufende Anteile | 916.224,006 |

| Anteilwert | 93,97 |

Allianz Euro Rentenfonds P (EUR)

| ISIN | DE0009797480 |

| Fondsvermögen | 685.322.794,61 |

| Umlaufende Anteile | 668.105,326 |

| Anteilwert | 1.025,77 |

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Sondervermögens sind auf der Grundlage nachstehender Kurse/Marktsätze bewertet:

Internationale Obligationen: Kurse per 28.12.2023 oder letztbekannte

Alle anderen Vermögenswerte: Kurse bzw. Marktsätze per 29.12.2023 oder letztbekannte

Devisenkurs(e) bzw. Konversionsfaktor(en) (in Mengennotiz) per 29.12.2023

| Großbritannien, Pfund | (GBP) | 1 Euro = GBP | 0,86815 |

| Dänemark, Kronen | (DKK) | 1 Euro = DKK | 7,45395 |

| Schweiz, Franken | (CHF) | 1 Euro = CHF | 0,93060 |

| USA, Dollar | (USD) | 1 Euro = USD | 1,10605 |

| Kanada, Dollar | (CAD) | 1 Euro = CAD | 1,46430 |

| Mexiko, Peso | (MXN) | 1 Euro = MXN | 18,72990 |

| Japan, Yen | (JPY) | 1 Euro = JPY | 156,52820 |

| Australien, Dollar | (AUD) | 1 Euro = AUD | 1,62140 |

Kapitalmaßnahmen

Alle Umsätze, die aus Kapitalmaßnahmen hervorgehen (technische Umsätze), werden als Zu- oder Abgang ausgewiesen.

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen:

– Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag):

| ISIN | Gattungsbezeichnung | Stück bzw. Anteile bzw. Währung |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

| Börsengehandelte Wertpapiere | ||||

| Verzinsliche Wertpapiere | ||||

| EUR-Anleihen | ||||

| XS1234370127 | 0,9500 % 3M Co. MTN S.F 15/23 | EUR | 0 | 3.000.000 |

| XS2125913942 | 1,5000 % AbbVie Inc. Notes 19/23 | EUR | 0 | 3.000.000 |

| FR0011439835 | 2,3750 % Air Liquide-SA Ét.ExpLP.GCL MTN 13/23 | EUR | 0 | 1.200.000 |

| XS1196373507 | 1,3000 % AT & T Inc. Notes 15/23 | EUR | 0 | 4.000.000 |

| XS2002532567 | 0,6320 % Becton Dickinson Euro Fin.Sarl Notes 19/23 | EUR | 0 | 3.000.000 |

| XS1079320203 | 1,8750 % Compass Group PLC MTN 14/23 | EUR | 0 | 2.000.000 |

| DE000DL19VT2 | 0,7500 % Deutsche Bank AG FLR MTN 21/27 | EUR | 0 | 1.600.000 |

| DE000A3T0X22 | 0,2500 % Deutsche Pfandbriefbank AG MTN R.35408 21/25 | EUR | 0 | 1.400.000 |

| XS1348774644 | 0,7500 % Dexia Crédit Local S.A. MTN 16/23 | EUR | 0 | 4.850.000 |

| XS1396253236 | 0,2500 % DNB Boligkreditt A.S. Mortg. Cov. MTN 16/23 | EUR | 0 | 4.800.000 |

| DE000A3E5K73 | 0,0100 % Dt. Pfandbriefbank AG MTN Hyp.-Pfe. R.15304 21/26 | EUR | 0 | 3.000.000 |

| XS2103015009 | 0,0000 % E.ON SE MTN 20/23 | EUR | 0 | 2.700.000 |

| XS1405783983 | 1,5000 % Eastman Chemical Co. Notes 16/23 | EUR | 0 | 2.900.000 |

| XS1385395121 | 2,3750 % EDP Finance B.V. MTN 16/23 | EUR | 0 | 4.000.000 |

| XS0842659426 | 4,8750 % ENEL Finance Intl N.V. MTN 12/23 | EUR | 0 | 3.000.000 |

| XS1956028168 | 0,8750 % Fortum Oyj MTN 19/23 | EUR | 0 | 1.450.000 |

| XS1485748393 | 0,9550 % General Motors Financial Co. MTN 16/23 | EUR | 0 | 2.000.000 |

| DE000HCB0BL1 | 1,3750 % Hamburg Commer. Bank AG Schiffs-Pfe. S.2749 22/25 | EUR | 0 | 3.000.000 |

| XS1580476759 | 1,0000 % Johnson Controls Internat. PLC Notes 17/23 | EUR | 0 | 3.000.000 |

| NL0015000LS8 | 0,0000 % Koenigreich Niederlande Anl. 21/29 | EUR | 7.000.000 | 7.000.000 |

| NL0010733424 | 2,0000 % Königreich Niederlande Anl. 14/24 | EUR | 3.000.000 | 3.000.000 |

| NL0014555419 | 0,0000 % Königreich Niederlande Anl. 20/30 | EUR | 5.000.000 | 10.800.000 |

| DE000A2RYD83 | 0,6250 % Mercedes-Benz Int.Fin. B.V. MTN 19/23 | EUR | 0 | 3.000.000 |

| XS1864037541 | 0,7500 % National Grid North Amer. Inc. MTN 18/23 | EUR | 0 | 3.000.000 |

| DK0009525917 | 0,2500 % Nykredit Realkredit A/S MTN 19/23 | EUR | 0 | 4.000.000 |

| XS2126056204 | 0,0000 % Paccar Financial Europe B.V. MTN 20/23 | EUR | 0 | 3.500.000 |

| XS2015295814 | 0,1000 % Republik Island MTN 19/24 | EUR | 0 | 1.250.000 |

| AT0000A1FAP5 | 1,2000 % Republik Österreich Bundesanl. 15/25 | EUR | 12.000.000 | 12.000.000 |

| PTOTETOE0012 | 2,8750 % Republik Portugal Obr. 16/26 | EUR | 13.000.000 | 22.000.000 |

| PTOTEVOE0018 | 2,1250 % Republik Portugal Obr. 18/28 | EUR | 0 | 10.900.000 |

| XS1377237869 | 0,3750 % SpareBank 1 Boligkreditt AS MT Mortg.Cov.Bds 16/23 | EUR | 0 | 6.000.000 |

| XS1344895450 | 0,7500 % SR-Boligkreditt A.S. Mortg. Covered MTN 16/23 | EUR | 0 | 5.000.000 |

| XS1287779208 | 1,7500 % SSE PLC MTN 15/23 | EUR | 0 | 3.000.000 |

| XS1795254025 | 0,5000 % Svenska Handelsbanken AB MTN 18/23 | EUR | 0 | 3.400.000 |

| XS2056395606 | 0,0000 % Telenor ASA MTN 19/23 | EUR | 0 | 1.550.000 |

| XS0903136736 | 2,5000 % Telstra Corp. Ltd. MTN 13/23 | EUR | 0 | 3.000.000 |

| XS1858912915 | 1,0000 % Terna Rete Elettrica Nazio.SpA MTN 18/23 | EUR | 0 | 1.300.000 |

| XS0907301260 | 2,8750 % Wolters Kluwer N.V. Notes 13/23 | EUR | 0 | 3.000.000 |

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | ||||

| Verzinsliche Wertpapiere | ||||

| EUR-Anleihen | ||||

| XS1402941790 | 0,6250 % ABB Finance B.V. MTN 16/23 | EUR | 0 | 500.000 |

| XS1883354620 | 0,8750 % Abbott Ireland Financing DAC Notes 18/23 | EUR | 0 | 3.000.000 |

| XS2055727916 | 0,0000 % BMW Finance N.V. MTN 19/23 | EUR | 0 | 2.200.000 |

| DE000CZ40LR5 | 0,5000 % Commerzbank AG MTN Anl. S.871 16/23 | EUR | 0 | 2.000.000 |

| XS1871439342 | 0,7500 % Coöperatieve Rabobank U.A. MTN 18/23 | EUR | 0 | 2.000.000 |

| FR0013210408 | 0,3140 % Veolia Environnement S.A. MTN 16/23 | EUR | 0 | 1.000.000 |

| Nichtnotierte Wertpapiere (Unter den nicht notierten Wertpapieren können auch notierte Wertpapiere aufgrund ihrer Endfälligkeit ausgewiesen sein) | ||||

| Verzinsliche Wertpapiere | ||||

| EUR-Anleihen | ||||

| FR0013477486 | 0,0000 % APRR MTN 20/23 | EUR | 0 | 1.500.000 |

| FR0013386539 | 0,7500 % Bque Fédérative du Cr. Mutuel Preferred MTN 19/23 | EUR | 0 | 2.700.000 |

| DE000DB5DCS4 | 2,3750 % Deutsche Bank AG MTN 13/23 | EUR | 0 | 2.000.000 |

| DE000A351NF9 | 0,7500 % Deutsche Bank AG z.Umt.eing.FLR MTN 21/27 | EUR | 1.600.000 | 1.600.000 |

| DE000A13SWC0 | 0,5000 % Dt. Pfandbriefbank AG MTN Hyp.-Pfe. R.15249 16/23 | EUR | 0 | 5.500.000 |

| FR0013090578 | 0,5000 % La Banq. Postale Home Loan SFH MT Obl.FinHab 16/23 | EUR | 0 | 3.850.000 |

| FR0013405347 | 0,1250 % LVMH Moet Henn. L. Vuitton SE MTN 19/23 | EUR | 0 | 900.000 |

| FR0013456423 | 0,0000 % Pernod-Ricard S.A. Bonds 19/23 | EUR | 0 | 1.800.000 |

| XS1718306050 | 0,5000 % Societe Generale S.A. Non-Pref. MTN 17/23 | EUR | 0 | 3.400.000 |

| Gattungsbezeichnung | Stück bzw. Anteile bzw. Währung |

Volumen in 1.000 |

|

| Derivate | |||

| (In Opening-Transaktionen umgesetzte Optionsprämien bzw. Volumen der Optionsgeschäfte, bei Optionsscheinen Angabe der Käufe und Verkäufe.) | |||

| Terminkontrakte | |||

| Zinsterminkontrakte | |||

| Verkaufte Kontrakte: | EUR | 17.020 | |

| (Basiswert(e): EURO Bund Future (FGBL) Juni 23) | |||

Ertrags- und Aufwandsrechnung

Anteilklasse: Allianz Euro Rentenfonds A (EUR)

für den Zeitraum vom 01.01.2023 – 31.12.2023

(einschließlich Ertragsausgleich)

| EUR | EUR | |

| I. Erträge | ||

| 1. Dividenden inländischer Aussteller (vor Körperschaftsteuer) | 0,00 | |

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | 0,00 | |

| 3. Zinsen aus inländischen Wertpapieren | 1.003.869,24 | |

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | 18.099.590,21 | |

| 5. Zinsen aus Liquiditätsanlagen im Inland | 19.528,09 | |

| a) Negative Einlagezinsen | -0,08 | |

| b) Positive Einlagezinsen | 19.528,17 | |

| 6. Zinsen aus Liquiditätsanlagen im Ausland (vor Quellensteuer) | 0,00 | |

| 7. Erträge aus Investmentanteilen | 0,00 | |

| 8. Erträge aus Wertpapier-Darlehen- und -Pensionsgeschäften | 0,00 | |

| 9a. Abzug inländischer Körperschaftsteuer | 0,00 | |

| 9b. Abzug ausländischer Quellensteuer | -108.820,56 | |

| a) aus Zinsen aus ausländischen Wertpapieren/ Liquiditätsanlagen | -108.820,56 | |

| 10. Sonstige Erträge | 138.200,52 | |

| Summe der Erträge | 19.152.367,50 | |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | -2.512,47 | |

| 2. Verwaltungsvergütung | -5.061.977,23 | |

| a) Pauschalvergütung1) | -5.061.977,23 | |

| 3. Verwahrstellenvergütung | 0,00 | |

| 4. Prüfungs- und Veröffentlichungskosten | 0,00 | |

| 5. Sonstige Aufwendungen | -249,76 | |

| Summe der Aufwendungen | -5.064.739,46 | |

| III. Ordentlicher Nettoertrag | 14.087.628,04 | |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | 305.653,80 | |

| 2. Realisierte Verluste | -13.955.614,08 | |

| Ergebnis aus Veräußerungsgeschäften | -13.649.960,28 | |

| V. Realisiertes Ergebnis des Geschäftsjahres | 437.667,76 | |

| 1. Nettoveränderung der nicht realisierten Gewinne | 6.553.815,17 | |

| 2. Nettoveränderung der nicht realisierten Verluste | 35.194.748,26 | |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | 41.748.563,43 | |

| VII. Ergebnis des Geschäftsjahres | 42.186.231,19 |

1) Gemäß den Vertragsbedingungen ist für das Sondervermögen eine an die Kapitalverwaltungsgesellschaft abzuführende Pauschalvergütung („All-In-Fee“) in der Höhe von 0,80 % p.a. (im Geschäftsjahr 0,70 % p.a.) vereinbart. Hieraus bestritt die Kapitalverwaltungsgesellschaft die Kosten für das Portfoliomanagement sowie unter anderem die Aufwendungen für die Verwahrstelle (im Geschäftsjahr 0,008 % p.a.) und für Sonstige Dritte (z.B. Druck- und Veröffentlichungskosten, Abschlussprüfung, etc.).

Anteilklasse: Allianz Euro Rentenfonds AT (EUR)

für den Zeitraum vom 01.01.2023 – 31.12.2023

(einschließlich Ertragsausgleich)

| EUR | EUR | |

| I. Erträge | ||

| 1. Dividenden inländischer Aussteller (vor Körperschaftsteuer) | 0,00 | |

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | 0,00 | |

| 3. Zinsen aus inländischen Wertpapieren | 113.848,42 | |

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | 2.051.165,26 | |

| 5. Zinsen aus Liquiditätsanlagen im Inland | 2.213,64 | |

| a) Negative Einlagezinsen | -0,01 | |

| b) Positive Einlagezinsen | 2.213,65 | |

| 6. Zinsen aus Liquiditätsanlagen im Ausland (vor Quellensteuer) | 0,00 | |

| 7. Erträge aus Investmentanteilen | 0,00 | |

| 8. Erträge aus Wertpapier-Darlehen- und -Pensionsgeschäften | 0,00 | |

| 9a. Abzug inländischer Körperschaftsteuer | 0,00 | |

| 9b. Abzug ausländischer Quellensteuer | -12.369,48 | |

| a) aus Zinsen aus ausländischen Wertpapieren/ Liquiditätsanlagen | -12.369,48 | |

| 10. Sonstige Erträge | 15.649,45 | |

| Summe der Erträge | 2.170.507,29 | |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | -285,59 | |

| 2. Verwaltungsvergütung | -573.932,14 | |

| a) Pauschalvergütung1) | -573.932,14 | |

| 3. Verwahrstellenvergütung | 0,00 | |

| 4. Prüfungs- und Veröffentlichungskosten | 0,00 | |

| 5. Sonstige Aufwendungen | -28,50 | |

| Summe der Aufwendungen | -574.246,23 | |

| III. Ordentlicher Nettoertrag | 1.596.261,06 | |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | 34.533,37 | |

| 2. Realisierte Verluste | -1.583.710,04 | |

| Ergebnis aus Veräußerungsgeschäften | -1.549.176,67 | |

| V. Realisiertes Ergebnis des Geschäftsjahres | 47.084,39 | |

| 1. Nettoveränderung der nicht realisierten Gewinne | 764.080,06 | |

| 2. Nettoveränderung der nicht realisierten Verluste | 4.331.898,10 | |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | 5.095.978,16 | |

| VII. Ergebnis des Geschäftsjahres | 5.143.062,55 |

1) Gemäß den Vertragsbedingungen ist für das Sondervermögen eine an die Kapitalverwaltungsgesellschaft abzuführende Pauschalvergütung („All-In-Fee“) in der Höhe von 0,80 % p.a. (im Geschäftsjahr 0,70 % p.a.) vereinbart. Hieraus bestritt die Kapitalverwaltungsgesellschaft die Kosten für das Portfoliomanagement sowie unter anderem die Aufwendungen für die Verwahrstelle (im Geschäftsjahr 0,008 % p.a.) und für Sonstige Dritte (z.B. Druck- und Veröffentlichungskosten, Abschlussprüfung, etc.).

Anteilklasse: Allianz Euro Rentenfonds P (EUR)

für den Zeitraum vom 01.01.2023 – 31.12.2023

(einschließlich Ertragsausgleich)

| EUR | EUR | |

| I. Erträge | ||

| 1. Dividenden inländischer Aussteller (vor Körperschaftsteuer) | 0,00 | |

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | 0,00 | |

| 3. Zinsen aus inländischen Wertpapieren | 907.330,01 | |

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | 16.357.761,16 | |

| 5. Zinsen aus Liquiditätsanlagen im Inland | 17.650,37 | |

| a) Positive Einlagezinsen | 17.650,37 | |

| 6. Zinsen aus Liquiditätsanlagen im Ausland (vor Quellensteuer) | 0,00 | |

| 7. Erträge aus Investmentanteilen | 0,00 | |

| 8. Erträge aus Wertpapier-Darlehen- und -Pensionsgeschäften | 0,00 | |

| 9a. Abzug inländischer Körperschaftsteuer | 0,00 | |

| 9b. Abzug ausländischer Quellensteuer | -98.348,69 | |

| a) aus Zinsen aus ausländischen Wertpapieren/ Liquiditätsanlagen | -98.348,69 | |

| 10. Sonstige Erträge | 124.914,81 | |

| Summe der Erträge | 17.309.307,66 | |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | -2.269,16 | |

| 2. Verwaltungsvergütung | -2.545.181,24 | |

| a) Pauschalvergütung1) | -2.545.181,24 | |

| 3. Verwahrstellenvergütung | 0,00 | |

| 4. Prüfungs- und Veröffentlichungskosten | 0,00 | |

| 5. Sonstige Aufwendungen | -225,51 | |

| Summe der Aufwendungen | -2.547.675,91 | |

| III. Ordentlicher Nettoertrag | 14.761.631,75 | |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | 276.286,17 | |

| 2. Realisierte Verluste | -12.609.063,46 | |

| Ergebnis aus Veräußerungsgeschäften | -12.332.777,29 | |

| V. Realisiertes Ergebnis des Geschäftsjahres | 2.428.854,46 | |

| 1. Nettoveränderung der nicht realisierten Gewinne | 5.634.632,08 | |

| 2. Nettoveränderung der nicht realisierten Verluste | 28.643.048,88 | |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | 34.277.680,96 | |

| VII. Ergebnis des Geschäftsjahres | 36.706.535,42 |

1) Gemäß den Vertragsbedingungen ist für das Sondervermögen eine an die Kapitalverwaltungsgesellschaft abzuführende Pauschalvergütung („All-In-Fee“) in der Höhe von 0,51 % p.a. (im Geschäftsjahr 0,39 % p.a.) vereinbart. Hieraus bestritt die Kapitalverwaltungsgesellschaft die Kosten für das Portfoliomanagement sowie unter anderem die Aufwendungen für die Verwahrstelle (im Geschäftsjahr 0,008 % p.a.) und für Sonstige Dritte (z.B. Druck- und Veröffentlichungskosten, Abschlussprüfung, etc.).

Entwicklung des Sondervermögens 2023

Anteilklasse: Allianz Euro Rentenfonds A (EUR)

| EUR | EUR | |

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 600.693.535,95 | |

| 1. Ausschüttung bzw. Steuerabschlag für das Vorjahr | -13.073.374,50 | |

| 2. Zwischenausschüttung(en) | 0,00 | |

| 3. Mittelzufluss (netto) | 127.616.801,68 | |

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | 201.792.797,71 | |

| davon aus Anteilschein-Verkäufen | 201.792.797,71 | |

| davon aus Verschmelzung | 0,00 | |

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | -74.175.996,03 | |

| 4. Ertragsausgleich/Aufwandsausgleich | -5.501,21 | |

| 5. Ergebnis des Geschäftsjahres | 42.186.231,19 | |

| davon Nettoveränderung der nicht realisierten Gewinne | 6.553.815,17 | |

| davon Nettoveränderung der nicht realisierten Verluste | 35.194.748,26 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 757.417.693,11 |

Anteilklasse: Allianz Euro Rentenfonds P (EUR)

| EUR | EUR | |

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 412.806.295,57 | |

| 1. Ausschüttung bzw. Steuerabschlag für das Vorjahr | -8.845.389,24 | |

| 2. Zwischenausschüttung(en) | 0,00 | |

| 3. Mittelzufluss (netto) | 244.204.119,17 | |

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | 494.467.515,92 | |

| davon aus Anteilschein-Verkäufen | 494.467.515,92 | |

| davon aus Verschmelzung | 0,00 | |

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | -250.263.396,75 | |

| 4. Ertragsausgleich/Aufwandsausgleich | 451.233,69 | |

| 5. Ergebnis des Geschäftsjahres | 36.706.535,42 | |

| davon Nettoveränderung der nicht realisierten Gewinne | 5.634.632,08 | |

| davon Nettoveränderung der nicht realisierten Verluste | 28.643.048,88 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 685.322.794,61 |

Anteilklasse: Allianz Euro Rentenfonds AT (EUR)

| EUR | EUR | |

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 87.284.457,72 | |

| 1. Ausschüttung bzw. Steuerabschlag für das Vorjahr | 0,00 | |

| 2. Zwischenausschüttung(en) | 0,00 | |

| 3. Mittelzufluss (netto) | -6.331.458,03 | |

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | 1.639.306,55 | |

| davon aus Anteilschein-Verkäufen | 1.639.306,55 | |

| davon aus Verschmelzung | 0,00 | |

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | -7.970.764,58 | |

| 4. Ertragsausgleich/Aufwandsausgleich | -1.689,82 | |

| 5. Ergebnis des Geschäftsjahres | 5.143.062,55 | |

| davon Nettoveränderung der nicht realisierten Gewinne | 764.080,06 | |

| davon Nettoveränderung der nicht realisierten Verluste | 4.331.898,10 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 86.094.372,42 |

Verwendung der Erträge des Sondervermögens

Anteilklasse: Allianz Euro Rentenfonds A (EUR)

| Berechnung der Ausschüttung | insgesamt EUR | je Anteil EUR*) |

| I. Für die Ausschüttung verfügbar | ||

| 1. Vortrag aus dem Vorjahr | 99.790.859,39 | 6,80 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | 437.667,76 | 0,03 |

| 3. Zuführung aus dem Sondervermögen | 0,00 | 0,00 |

| II. Nicht für die Ausschüttung verwendet | ||

| 1. Der Wiederanlage zugeführt | 0,00 | 0,00 |

| 2. Vortrag auf neue Rechnung | 86.140.900,22 | 5,87 |

| III. Gesamtausschüttung | 14.087.626,93 | 0,96 |

| 1. Zwischenausschüttung | 0,00 | 0,00 |

| 2. Endausschüttung | 14.087.626,93 | 0,96 |

Umlaufende Anteile per 31.12.2023: Stück 14.665.140

*) Rundungsbedingte Differenzen bei den je Anteil-Werten sind möglich.

Anteilklasse: Allianz Euro Rentenfonds AT (EUR)

| Berechnung der Wiederanlage | insgesamt EUR | je Anteil EUR*) |

| I. Für die Wiederanlage verfügbar | ||

| 1. Realisiertes Ergebnis des Geschäftsjahres | 47.084,39 | 0,05 |

| 2. Zuführung aus dem Sondervermögen | 0,00 | 0,00 |

| 3. Zur Verfügung gestellter Steuerabzugsbetrag | 0,00 | 0,00 |

| II. Wiederanlage | 47.084,39 | 0,05 |

Umlaufende Anteile per 31.12.2023: Stück 916.224

*) Rundungsbedingte Differenzen bei den je Anteil-Werten sind möglich.

Anteilklasse: Allianz Euro Rentenfonds P (EUR)

| Berechnung der Ausschüttung | insgesamt EUR | je Anteil EUR*) |

| I. Für die Ausschüttung verfügbar | ||

| 1. Vortrag aus dem Vorjahr | 91.091.885,89 | 136,34 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | 2.428.854,46 | 3,64 |

| 3. Zuführung aus dem Sondervermögen | 0,00 | 0,00 |

| II. Nicht für die Ausschüttung verwendet | ||

| 1. Der Wiederanlage zugeführt | 0,00 | 0,00 |

| 2. Vortrag auf neue Rechnung | 78.759.113,52 | 117,88 |

| III. Gesamtausschüttung | 14.761.626,83 | 22,09 |

| 1. Zwischenausschüttung | 0,00 | 0,00 |

| 2. Endausschüttung | 14.761.626,83 | 22,09 |

Umlaufende Anteile per 31.12.2023: Stück 668.105

*) Rundungsbedingte Differenzen bei den je Anteil-Werten sind möglich.

Anhang

Anteilklassen

Für das Sondervermögen können Anteilklassen im Sinne von § 16 Abs. 2 der „Allgemeinen Anlagebedingungen“ gebildet werden, die sich hinsichtlich der Ertragsverwendung, des Ausgabeaufschlags, des Rücknahmeabschlags, der Währung des Anteilwertes einschließlich des Einsatzes von Währungssicherungsgeschäften, der Pauschalvergütung, der Mindestanlagesumme oder einer Kombination dieser Merkmale unterscheiden können. Die Bildung von Anteilklassen ist jederzeit zulässig und liegt im Ermessen der Gesellschaft.

Im Berichtszeitraum war(en) die in der nachfolgenden Tabelle aufgeführte(n) Anteilklasse(n) aufgelegt.

| Anteilklasse | Währung | Pauschalvergütung in % p.a. | Ausgabeaufschlag in % | Rücknahmeabschlag in % | ||

| maximal | aktuell | maximal | aktuell | |||

| A | EUR | 0,80 | 0,70 | 5,00 | 2,50 | — |

| AT | EUR | 0,80 | 0,70 | 5,00 | 2,50 | — |

| P | EUR | 0,51 | 0,39 | — | — | — |

| Anteilklasse | Mindestanlage summe | Ertragsverwendung |

| A | — | ausschüttend |

| AT | — | thesaurierend |

| P | 3.000.000 EUR | ausschüttend |

Angaben gemäß § 7 Nr. 9 KARBV und § 37 Abs. 1 und 2 DerivateV

| Das Exposure, das durch Derivate erzielt wird | – |

| Die Vertragspartner der derivativen Geschäfte | – |

| Gesamtbetrag der i.Z.m. Derivaten von Dritten gewährten Sicherheiten: | – |

| davon: | |

| Bankguthaben | – |

| Schuldverschreibungen | – |

| Aktien | – |

Potenzieller Risikobetrag für das Marktrisiko (gemäß § 37 DerivateV)

| Die Auslastung der Obergrenze für das Marktrisikopotenzial (gemäß §§ 10 und 11 DerivateV) wurde für dieses Sondervermögen gemäß der Derivateverordnung nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt. | |

| Die Überwachung des Sondervermögens erfolgt nach § 7 Abs. 1 DerivateV auf Basis des relativen VaR-Ansatzes. Der potenzielle Risikobetrag für das Marktrisiko wird relativ zu einem derivatefreien Vergleichsvermögen limitiert. | |

| Angaben nach dem qualifizierten Ansatz: | |

| kleinster potenzieller Risikobetrag | 3,30 % |

| größter potenzieller Risikobetrag | 4,17 % |

| durchschnittlicher potenzieller Risikobetrag | 3,78 % |

| Risikomodell, das gemäß § 10 DerivateV verwendet wurde: | |

| Delta-Normal-Methode | |

| Parameter, die gemäß § 11 DerivateV verwendet wurden: | |

| angenommene Haltedauer: 10 Tage | |

| einseitiges Prognoseintervall mit einer Wahrscheinlichkeit von 99 % | |

| effektiver historischer Beobachtungszeitraum von 250 Tagen | |

| Genutzte Hebelwirkung aus der Verwendung von Derivaten im Zeitraum 01.01.2023 bis 31.12.2023 | 99,59 % |

| Die erwartete Hebelwirkung der Derivate wird als erwartete Summe der Nominalwerte der Derivate ohne Berücksichtigung von Aufrechnungseffekten berechnet. Die tatsächliche Summe der Nominalwerte der Derivate kann die erwartete Summe der Nominalwerte der Derivate zeitweise übersteigen oder sich in der Zukunft ändern. | |

| Derivate können von der Gesellschaft mit unterschiedlichen Zielsetzungen eingesetzt werden, einschließlich Absicherung oder spekulative Ziele. Die Berechnung der Summe der Nominalwerte der Derivate unterscheidet nicht zwischen den unterschiedlichen Zielsetzungen des Derivateeinsatzes. Aus diesem Grund liefert die erwartete Summe der Nominalwerte der Derivate keine Indikation über den Risikogehalt des Sondervermögens. | |

| Zusammensetzung des Vergleichsvermögens | JP MORGAN EMU INVESTMENT GRADE RETURN IN EUR |

| Das Exposure, das durch Wertpapier-Darlehen und Pensionsgeschäfte erzielt wird | – |

| Die Vertragspartner der Wertpapier-Darlehen und Pensionsgeschäfte | – |

| Gesamtbetrag der i.Z.m. Wertpapier-Darlehen und Pensionsgeschäften von Dritten gewährten Sicherheiten: | – |

| davon: | |

| Bankguthaben | – |

| Schuldverschreibungen | – |

| Aktien | – |

| Die Erträge, die sich aus den Wertpapier-Darlehen und Pensionsgeschäften für den gesamten Berichtszeitraum ergeben, einschließlich der angefallenen direkten und indirekten Kosten und Gebühren | |

| Allianz Euro Rentenfonds -A- | – |

| Allianz Euro Rentenfonds -AT- | – |

| Allianz Euro Rentenfonds -P- | – |

| Emittenten oder Garanten, deren Sicherheiten mehr als 20% des Wertes des Fonds ausgemacht haben: | – |

Sonstige Angaben

| Anteilwert | |

| Allianz Euro Rentenfonds -A- | 51,65 EUR |

| Allianz Euro Rentenfonds -AT- | 93,97 EUR |

| Allianz Euro Rentenfonds -P- | 1.025,77 EUR |

| Umlaufende Anteile | |

| Allianz Euro Rentenfonds -A- | 14.665.140,152 STK |

| Allianz Euro Rentenfonds -AT- | 916.224,006 STK |

| Allianz Euro Rentenfonds -P- | 668.105,326 STK |

Angaben zu den Verfahren zur Bewertung der Vermögensgegenstände

Die Bewertung erfolgt durch die Kapitalverwaltungsgesellschaft (KVG).

Aktien, Bezugsrechte, Börsennotierte Fonds (ETFs), Genussscheine, Rentenpapiere und börsengehandelte Derivate werden, sofern vorhanden, grundsätzlich mit handelbaren Börsenkursen bewertet.

Rentenpapiere, für die keine handelbaren Börsenkurse vorliegen, werden mit validierten Kursstellungen von Brokern oder unter Einbeziehung der relevanten Marktinformationen im Rahmen von regelmäßig überprüften Modellen bewertet.

Genussscheine, für die keine handelbaren Börsenkurse vorliegen, werden mit dem Mittelwert von Bid- und Ask-Kurs bewertet.

Nicht börsengehandelte Derivate und Bezugsrechte werden unter Einbeziehung der relevanten Marktinformationen im Rahmen von regelmäßig überprüften Modellen bewertet.

Investmentfondsanteile werden mit dem von der Investmentgesellschaft veröffentlichten Rücknahmepreis bewertet.

Bankguthaben und Sonstige Vermögensgegenstände werden zum Nennwert, Festgelder zum Verkehrswert und Verbindlichkeiten zum Rückzahlungsbetrag bewertet.

Nicht notierte Aktien und Beteiligungen werden zu dem aktuellen Verkehrswert bewertet, der bei sorgfältiger Einschätzung nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten angemessen ist.

Die in diesem Jahresbericht ausgewiesenen Anlagen werden i.H.v. 98,59% des Fondsvermögens mit handelbaren Börsenkursen oder Marktpreisen und 0,00% zu abgeleiteten Verkehrswerten bzw. validierten Kursstellungen von Brokern bewertet. Die verbleibenden 1,41% des Fondsvermögens bestehen aus Sonstigen Vermögensgegenständen, Sonstigen Verbindlichkeiten sowie Barvermögen.

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Gesamtkostenquote (TER)*) | |

| Allianz Euro Rentenfonds -A- | 0,70 % |

| Allianz Euro Rentenfonds -AT- | 0,70 % |

| Allianz Euro Rentenfonds -P- | 0,39 % |

| Die Total Expense Ratio (TER) gibt an, wie stark das Fondsvermögen mit Kosten belastet wird. Berücksichtigt wird die Pauschalvergütung sowie gegebenenfalls darüber hinaus anfallende Kosten mit Ausnahme der im Fonds angefallenen Transaktionskosten, Zinsen aus Kreditaufnahme und etwaiger erfolgsabhängiger Vergütungen. Der Aufwandsausgleich für die angefallenen Kosten wird nicht berücksichtigt. Weiterhin werden Kosten, die eventuell auf Zielfondsebene anfallen, nicht berücksichtigt. Die Summe der im angegebenen Zeitraum berücksichtigten Kosten wird zum durchschnittlichen Fondsvermögen ins Verhältnis gesetzt. Der sich daraus ergebende Prozentsatz ist die TER. Die Berechnungsweise entspricht der gemäß der CESR Guideline 10-674 in Verbindung mit der EU-Verordnung 583/2010 empfohlenen Methode. | |

| Angaben zur erfolgsabhängigen Vergütung | |

| Eine erfolgsabhängige Vergütung wird auf der Grundlage der im Prospekt definierten Modalitäten von der Verwaltungsgesellschaft erhoben. Die Abrechnungsperiode für eine erfolgsabhängige Vergütung kann von dem Geschäftsjahr des Fonds abweichen. Die Verwaltungsgesellschaft erhält für die jeweilige relevante Abrechnungsperiode nur dann eine erfolgsabhängige Vergütung, wenn der aus positiver Benchmark-Abweichung errechnete Betrag den negativen Vortrag aus der vorangegangenen Abrechnungsperiode am Ende der Abrechnungsperiode übersteigt. In diesem Fall besteht der Vergütungsanspruch der Verwaltungsgesellschaft aus der Differenz beider Beträge. Im Laufe des Geschäftsjahres wird der Stand der performanceabhängigen Verwaltungsvergütung für die aktuelle Abrechnungsperiode regelmäßig – auch zum Geschäftsjahresende – ermittelt und als Verbindlichkeit im Fonds abgegrenzt. Der Betrag der berechneten erfolgsabhängigen Vergütung des Geschäftsjahres setzt sich somit aus zwei Zeiträumen zusammen: | |

| 1. Differenz aus dem Stand zum Geschäftsjahresende des Vorjahres und dem Ende der Abrechnungsperiode. | |

| 2. Stand der aktuellen Abrechnungsperiode zum Geschäftsjahresende. | |

| Demzufolge kann, wie in diesem Geschäftsjahr, der Ausweis der berechneten erfolgsabhängigen Vergütung negativ sein. Zum Ende des letzten Geschäftsjahres wurden Verbindlichkeiten im Fonds abgegrenzt, die zum Ende dieses Geschäftsjahres ganz (per Ende der Abrechnungsperiode wurde keine erfolgsabhängige Vergütung gezahlt) bzw. teilweise (per Ende der Abrechnungsperiode wurde eine erfolgsabhängige Vergütung gezahlt) aufgelöst wurden. | |

| Die hier ausgewiesene erfolgsabhängige Vergütung kann aufgrund des Ertragsausgleichs von den in der Ertrags- und Aufwandsrechnung ausgewiesenen Beträgen abweichen. | |

| Der tatsächliche Betrag der berechneten erfolgsabhängigen Vergütung | |

| Allianz Euro Rentenfonds -A- | 0,00 |

| Allianz Euro Rentenfonds -AT- | 0,00 |

| Allianz Euro Rentenfonds -P- | 0,00 |

| Erfolgsabhängige Vergütung in % des durchschnittlichen Nettoinventarwertes | |

| Allianz Euro Rentenfonds -A- | – |

| Allianz Euro Rentenfonds -AT- | – |

| Allianz Euro Rentenfonds -P- | – |

| An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschalvergütungen | |

| Allianz Euro Rentenfonds -A- | 5.061.977,23 EUR |

| Allianz Euro Rentenfonds -AT- | 573.932,14 EUR |

| Allianz Euro Rentenfonds -P- | 2.545.181,24 EUR |

| Der Gesellschaft fließen keine Rückvergütungen der aus dem jeweiligen Sondervermögen an die Verwahrstelle und an Dritte zu leistenden Vergütungen und Aufwendungserstattungen zu. | |

| Allianz Euro Rentenfonds -A- | |

| Die Gesellschaft hat im Berichtszeitraum mehr als 10% der vereinnahmten Pauschalvergütung des Sondervermögens an Vermittler von Anteilen des Sondervermögens auf den Bestand von vermittelten Anteilen gezahlt. | |

| Allianz Euro Rentenfonds -AT- | |

| Die Gesellschaft hat im Berichtszeitraum mehr als 10% der vereinnahmten Pauschalvergütung des Sondervermögens an Vermittler von Anteilen des Sondervermögens auf den Bestand von vermittelten Anteilen gezahlt. | |

| Allianz Euro Rentenfonds -P- | |

| Die Gesellschaft hat im Berichtszeitraum mehr als 10% der vereinnahmten Pauschalvergütung des Sondervermögens an Vermittler von Anteilen des Sondervermögens auf den Bestand von vermittelten Anteilen gezahlt. | |

| Ausgabeauf- und Rücknahmeabschläge, die dem Sondervermögen für den Erwerb und die Rücknahme von Investmentanteilen berechnet wurden | – |

*) Durch Kalkulation mit dem durchschnittlichen NAV können geringfügige Rundungsdifferenzen zur Pauschalvergütung entstanden sein.

Wesentliche sonstige Erträge und sonstige Aufwendungen

| Sonstige Erträge | |||

| Allianz Euro Rentenfonds -A- | Quellensteuerrückvergütung | EUR | 108.236,44 |

| Allianz Euro Rentenfonds -AT- | Quellensteuerrückvergütung | EUR | 12.303,02 |

| Allianz Euro Rentenfonds -P- | Quellensteuerrückvergütung | EUR | 97.825,50 |

| Sonstige Aufwendungen | |||

| Allianz Euro Rentenfonds -A- | Advisor Vergütung | EUR | -249,86 |

| Allianz Euro Rentenfonds -AT- | Advisor Vergütung | EUR | -28,51 |

| Allianz Euro Rentenfonds -P- | Advisor Vergütung | EUR | -225,57 |

| Transaktionskosten im Geschäftsjahr (inkl. Transaktionskosten im Zusammenhang mit Wertpapiergeschäften (nicht in der E+A-Rechnung enthalten)) gesamt | |

| Allianz Euro Rentenfonds -A- | 147,71 EUR |

| Allianz Euro Rentenfonds -AT- | 18,86 EUR |

| Allianz Euro Rentenfonds -P- | 119,43 EUR |

Weitere zum Verständnis des Berichts erforderliche Angaben

Erläuterung der Nettoveränderung

Die Ermittlung der Nettoveränderung der nicht realisierten Gewinne und Verluste erfolgt dadurch, dass in jedem Berichtszeitraum die in den Anteilspreis einfließenden Wertansätze der Vermögensgegenstände mit den jeweiligen historischen Anschaffungskosten verglichen werden, die Höhe der positiven Differenzen in die Summe der nicht realisierten Gewinne einfließt, die Höhe der negativen Differenzen in die Summe der nicht realisierten Verluste einfließt und aus dem Vergleich der Summenpositionen zum Ende des Berichtszeitraumes mit den Summenpositionen zum Anfang des Berichtszeitraumes die Nettoveränderungen ermittelt werden.

Auf Grund der Buchungssystematik bei Fonds mit Anteilklassen, wonach täglich die Veränderung der nicht realisierten Gewinne und Verluste zum Vortag auf Gesamtfondsebene berechnet und entsprechend dem Verhältnis der Anteilklassen zueinander verteilt wird, kann es bei Überwiegen der täglich negativen Veränderungen über die täglich positiven Veränderungen über den Berichtszeitraum innerhalb der Anteilklasse zum Ausweis von negativen nicht realisierten Gewinnen bzw. im umgekehrten Fall zu positiven nicht realisierten Verlusten kommen.

Zusätzliche Anhangangaben gemäß der Verordnung (EU) 2015/2365 betreffend Wertpapierfinanzierungsgeschäfte

Der betrachtete Fonds war während des Berichtszeitraums in keinerlei Wertpapierfinanzierungsgeschäfte nach Verordnung (EU) 2015/2365 investiert, weshalb im Folgenden kein Ausweis zu dieser Art von Geschäften gemacht wird.

Angaben zur Mitarbeitervergütung (alle Werte in EUR) der Allianz Global Investors GmbH für das Geschäftsjahr vom 01.01.2023 bis zum 31.12.2023

Die folgende Aufstellung zeigt die Gesamtsumme der im abgelaufenen Geschäftsjahr tatsächlich gezahlten Vergütungszahlen für Mitarbeiter der Allianz Global Investors GmbH gegliedert in fixe und variable Bestandteile sowie nach Geschäftsleitern, Risikoträgern, Beschäftigten mit Kontrollfunktionen und Mitarbeitern, die eine Gesamtvergütung erhalten, auf Grund derer sie sich in derselben Einkommensstufe befinden wie Geschäftsleiter und Risikoträger.

AllianzGI GmbH, Vergütung 2023

alle Werte in EUR

tatsächlich gezahlte Vergütung (cash-flow 2023)

| Anzahl Mitarbeiter 1.503 | ||||||

| davon Risk Taker | davon Geschäftsleiter | davon andere Risk Taker | davon mit Kontrollfunktion | davon mit gleichem Einkommen | ||

| Fixe Vergütung | 170.425.230 | 5.479.329 | 1.052.327 | 2.230.184 | 383.313 | 1.813.505 |

| Variable Vergütung | 106.522.863 | 13.791.926 | 1.192.217 | 5.567.262 | 353.388 | 6.679.060 |

| Gesamtvergütung | 276.948.093 | 19.271.255 | 2.244.544 | 7.797.446 | 736.701 | 8.492.565 |

Die Angaben zur Mitarbeitervergütung enthalten keine Vergütungen, die von ausgelagerten Managern an deren Mitarbeiter gezahlt werden.

Festlegung der Vergütung

AllianzGI unterliegt den für die Kapitalverwaltungsgesellschaften geltenden aufsichtsrechtlichen Vorgaben im Hinblick auf die Gestaltung des Vergütungssystems. Für die Entscheidung über die Festlegung der Vergütung der Mitarbeiter ist regelmäßig die Geschäftsführung der Gesellschaft zuständig. Für die Geschäftsführung selbst liegt die Entscheidung über die Festlegung der Vergütung beim Gesellschafter.

Die Gesellschaft hat einen Vergütungsausschuss eingerichtet, der die gesetzlich vorgeschriebenen Aufgaben wahrnimmt. Dieser Vergütungsausschuss setzt sich zusammen aus zwei Mitgliedern des Aufsichtsrats der Gesellschaft, die jeweils vom Aufsichtsrat gewählt werden, wobei ein Mitglied ein Mitarbeitervertreter sein sollte.